2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-01-24 13:17:04

היום יש לא מעט כלים שרואה חשבון יכול להשתמש בהם. עם זאת, בפועל קיימות תקלות בתפקוד התוכנה, גורם אנושי, נסיבות שונות בלתי צפויות המובילות להפרת דרישות ה-NDT. לפיכך, אי עמידה בדרישות החוק משמעה הפעלת סנקציות על העבריינים. אחד מהם הוא קנס בגין איחור בהגשת ההצהרה.

מסגרת רגולטורית

בפסקה הראשונה של אמנות. 119 לחוק המס קובע קנס בגין הגשת ההצהרה באיחור. הפרה זו נחשבת לנפוצה ביותר. כסנקציה מוטל על הנבדק קנס כספי בסך 5% מהסכום שלא שולם שנקבע בדיווח. הקנס בגין איחור בהגשת ההצהרה נגבה עבור כל שלםאו פחות מחודש מהתאריך שנקבע להגשתו. ההתאוששות לא יכולה להיות יותר מ-30% מהסכום שצוין, אך לא פחות מ-1,000 רובל. בנוסף, קיימת אחריות לפי קוד העבירות המנהליות. בפרט, תחת אמנות. 15.5 מוטל קנס בגין איחור בהגשת ההצהרה על פקידים. גודלו הוא 300-500 רובל.

חריגים

יאמר שלא בכל מקרה ניתן להפעיל סנקציות על הנבדק בגין הפרת המועד. אם כן, בהתחשב בהסברים המצויים בהחלטת המליאה של בית המשפט העליון לבוררות מס' 57, רשות הפיקוח (FTS) פרסמה הסברים משלה. בפרט, הם אומרים שאם המועדים להגשת מסמכים לתקופת הדיווח מופרים, אז השתמש באמנות. 119 NK יהיה שגוי. כך, למשל, אי אפשר להטיל קנס בגין איחור בהגשת דוחות מס הכנסה לרבעון הראשון, השני, השלישי. זה גם לא מחויב עבור חודשים בודדים - מה-1 עד ה-11. בנוסף, לא ניתן להטיל קנס בגין איחור בהגשת דו ח ארנונה לתשלומי מקדמה.

הסברים

המכתב של שירות המס הפדרלי מס' SA-4-7/16692 משמש בסיס לאי הטלת סנקציות. הוא קובע, במיוחד, כי אמנות. 58 (סעיף 3) לחוק המס קובע כי הקוד רשאי לקבוע תשלום מראש. חובת ניכוים נחשבת למילוי באותו אופן כמו לגבי החזר סכום המס. אי עמידה במועדים לניכוי מקדמות אינה יכולה להיחשב כבסיס להחזקה באחריות בגין הפרת חוק המס. אומנות. 119 חל אם היההגשה מאוחרת של דוחות מס. העונש נקבע אפוא על אי דיווח לכל התקופה, ולא על חלקים בודדים ממנה. ה-FTS מסביר כי אמנות. 119 אינו מכסה מעשים שהביאו להחמצת המועד האחרון להגשת פשרה על תשלומי מקדמה, ללא קשר לאופן שבו מסמכים אלה נקראים בפרקי קוד המס.

St. 126 NK

היא קובעת עונש על הצגת מסמכים או מידע אחר שנקבע בקוד ובפעולות חקיקה אחרות, אם המעשה אינו מכיל סימנים להפרות המפורטות בסעיף. 129.4 ו- 119 של קוד המס. גובה הקנס הוא 200 רובל. מכל מסמך שלא הוגש. אם החמצת המועד האחרון להגשת אישורים בטופס 2-NDFL, א. 126. כלומר, עבור כל נייר תצטרך לשלם גם 200 רובל.

רגע חשוב

במקרה של הגשה בטרם עת של ההצהרה על ו. 3-NDFL, כאשר המשלם הוא אדם פרטי, הוא עשוי להיות מחויב בקנס בהתאם לאמנות. 119 NK. יחד עם זאת, גם סכום קטן ממנו שכח הסוכן לעכב את תשלום החובה לתקציב יכול להפוך לסיבת ההחלמה. במקרה זה, אין חשיבות מוחלטת אם המשלם עצמו ידע על כך. על סוכן המס להודיע ליחיד ולפיקוח על אי אפשרות ניכוי במקור. אבל לא כולם עושים את זה. לפי סעיף קטן 4 של סעיף 1 לאמנות. 228 של קוד המס, אזרחים המקבלים הכנסה אחרת שממנה לא נוכה מס הכנסה אישי חייבים לחשב ולשלם בהתאם לסכומים של קבלות כאלה. העובדה שהמשלםאפילו אין לו מושג שיש לו חובה כזו, לא פוטר אותו מאחריות.

מכתב ממשרד האוצר

העובדה שהמשלם, שאפילו לא ידע שעליו לבצע ניכויים מסוימים מהכנסתו, עלול להיות מחויב בקנס, על כך יעיד ההסבר של משרד האוצר. בפרט, משרד האוצר כותב כי לפי א. 226 (סעיף 4) לחוק המס, סוכן המס מחויב לעכב את סכום המס המחושב ישירות מהכנסתם של משלמים כאשר הם משולמים בפועל. סעיף 5 לאותו סעיף קובע כי אם אי אפשר לעשות כן, חייב הנבדק, לא יאוחר מחודש מיום תום התקופה בה התרחשו נסיבות אלו, להודיע בכתב ליחיד עצמו (מ. שבהכנסותיו מתבצע הניכוי) ולגוף הבקרה (FTS). יחד עם זאת, חובת חישוב ותשלום מס הכנסה אישי וכן הגשת הצהרה מוטלת על המשלם.

פטור מעונש

כדי להביא את האדם שקיבל את ההכנסה לאחריות, שירות המס הפדרלי צריך להוכיח את העובדה שההפרה התרחשה. על הרשות המפקחת לברר אילו פעולות/מחדלים הביאו לאי עמידה בדרישות. באומנות. 109 לחוק המס קובע כי אם הנבדק אינו אשם בביצוע הפרה, לא ניתן לתת עליו דין וחשבון. באומנות. 111 לחוק המס קובע את הנסיבות שבהן אמנות. 109. משמעות הדבר היא שאם לא הודיעה הסוכן על חוסר האפשרות לבצע ניכוי במקור, אזי שאלתגזר הדין נקבע על סמך אשמתו.

נסיבות חריגות

המשלם עלול להפר את הוראות החוק עקב:

- נסיבות עיקריות, אסונות טבע ומצבי חירום אחרים.

- להיות במצב בו הנבדק לא יכול היה להיות מודע להתנהגותו או לכוון את מעשיו, עקב מחלה.

- ביצוע הסברים בכתב בנושאי חישוב, תשלום תרומות חובה או מצבים אחרים הקשורים לתחולת הוראות חוק המס, אשר ניתנו לנבדק באופן אישי (או הקשורים למעגל בלתי מוגדר של אנשים) על ידי שירות המס הפדרלי או גוף מורשה אחר בסמכותם.

- נסיבות אחרות שעשויות להיות מוכרות על ידי רשות המסים או בית המשפט כבלתי כוללות אשמה.

רשימה זו, למרות נוכחותה של סעיף 4, נחשבת על ידי פקידים רבים לממצה. לעניין זה משלמים שלא הגישו הצהרה לפי ו. 3-NDFL, נקנסים על בסיס שאי ידיעת החוק אינה פוטרת מאחריות. במקרים כאלה, מומחים ממליצים לבקש אישור 2-NDFL מהחברה ששילמה את המשכורת או הכנסה אחרת. המידע שיימצא במסמך יראה אם המס נכה מקבלות אלו.

EUND

הצהרה יחידה מוגשת על ידי אותם גורמים אשרבתקופת המס לא הייתה תנועת כספים בחשבונות. במקרה זה, אנחנו מדברים לא רק על הכנסה, אלא גם על הוצאות. אם לאחר הדיווח נמצא שהחברה ביצעה עסקה עסקית, למשל משלוח מוצרים, עליה להגיש תיעוד מעודכן.

אבל לפעמים גוף הבקרה אינו מקבל את הדיווח הזה, מה שמחייב את הצגת הדוח הראשי. במצבים כאלה, שירות המס הפדרלי עשוי להטיל קנס בגין איחור בהגשת החזר מע"מ. כפי שמסבירות הרשויות המוסמכות, ה-EUND מוגש בהתאם לסעיף 2 של סעיף 2 לאמנות. 80 NK. אם מיזם אינו מבצע עסקאות המביאות לתנועת כספים בחשבונות בנק או במזומן, יש לו הזכות להגיש עסקאות מפושטות (יחיד) במקום הצהרות עבור כל מס. אם נמצא מושא מיסוי לתקופה בה הוגש הדיווח, חלה חובה על המשלם לערוך שינויים בתיעוד ולהגישו באופן הקבוע באמנות. 81. אם עשה זאת הנבדק, אזי לא ניתן לחייבו בקנס בגין איחור בהגשת דוח מע"מ. דיווח כזה ייחשב כמעודכן.

תזמון

למעלה נשקל מקרה נפרד, כאשר לא ניתן לגבות קנס בגין איחור בהגשת דוח מע"מ. בשנת 2015, גובה הקנסות לא עבר כל שינוי. החקיקה, לעומת זאת, קובעת את מגבלות הזמנים שלאחריהם הסכום עשוי לעלות. כך, למשל, קנס בגין איחור בהגשת דוח מע"מ ב-2015השנה היה 5% מהסכום הנזקף של האגרה, אך לא פחות מ-1000 רובל. ערך זה נקבע עבור ישויות שהחמיצו עד 180 ימים מתאריך הדיווח. תקופה זו נקבעת גם לחיובים אחרים. לדוגמה, העונש על הגשת ההצהרה המאוחרת על מערכת המס הפשוטה לשנת 2014 היה גם 5% מהסכום הנזקף, אך לא פחות מ-1000 רובל. אם המשלם לא מגיש מסמכים במשך יותר מ-180 יום, האחוז גדל באופן משמעותי. צו זה חל גם על כל עמלה זקופה. כך למשל, הקנס בגין איחור בהגשת דוח מס הובלה יעמוד על 30% מסכום הניכוי. גם כאן, גודל הסנקציה לא יפחת מ-1,000 רובל.

האם ניתן להפחית את הסנקציות?

החקיקה קובעת מקרים שבהם המשלם יכול להפחית את גובה הקנס. הם מבוססים באמנות. 114 NK. כך למשל, הוטל קנס בגין איחור בהגשת הצהרת מס מקרקעין. שירות המס הפדרלי, ככלל, מתקשר למשלם עם הודעה. בבדיקה מתוודע הנבדק לפעולת האימות מול חתימה. לאחר שהמשלם חתם על מסמך זה, עומדים לו שבועיים להגיש בקשה להפחתה בסכום הנזקף.

נסיבות מקלות

ניתן להפחית את הקנס בגין איחור בהגשת דוחות מע מ ב-2013, כמו גם ב-2016, בחצי לפחות. בחלק 1 של אמנות. 112 התנאים הבאים מסופקים:

- נסיבות משפחתיות או אישיות קשות.

- ביצוע הפרה בהשפעת כפייה או תחת איום של תלות בשירות, בחומר או אחרת.

- מצב פיננסי קשהמשלם שאחראי.

- נסיבות אחרות שיוכרו על ידי שירות המס הפדרלי או בית המשפט כמקלות.

מהם הגורמים האחרונים? לדוגמה, הנסיבות הנפוצות ביותר שמפחיתות את העונש בגין הגשה מאוחרת של הצהרת UTII 2014 היו:

- ביצוע ההפרה הראשונה של קוד המס.

- לנבדק יש תלויים. בנוסף לקטינים, הם כוללים ילדים מתחת לגיל 23 אם הם לומדים במשרה מלאה.

ככל שיצוינו יותר נסיבות, כך גדל הסיכוי שסכום הקנס יקטן ביותר מחצי. לדוגמה, בפועל ישנם מקרים רבים שבהם הקנס הופחת פי 4.

אמצעים אחרים

בנוסף להחלמה כספית, שירות המס עשוי להקפיא את חשבונות הבנק של הנבדק. הזדמנות זו מסופקת על ידי שירות המס הפדרלי בהתאם לאמנות. 76 NK. סעיף 3 לסעיף זה קובע את זכות הבדיקה להשהות פעולות בחשבונות בבנק המשלם אם ההצהרה לא הוגשה לאחר 10 ימים מהמועד הקבוע בחוק. יש לומר כאן שכל פעולות החיוב חסומות בחשבון. כלומר, אתה יכול להפקיד כספים.

יחד עם זאת, החקיקה קובעת את העדיפות לגביית הכספים מהחייב. הקנס שהוטל על ידי רשות המסים הוא בצו השלישי. ההחלטה על ביטול החסימה צריכה להתקבל לא יאוחר מיום אחד לאחר הגשת ההצהרה.

נושאים שנויים במחלוקת

במהדורה החדשה של אמנות.119 לחוק המס קובע כי העונש בגין איחור בהגשת ההצהרה מחושב על סמך סכום המס שלא שולם בתוך התקופה הקבועה בחוק. הוראה זו נעדרה במאמר הקודם, דבר שעורר מחלוקת. לא היה לגמרי ברור באיזה שלב יש לקבוע את הסנקציות - ביום תום המועד או הגשת הדוחות בפועל. אם המס שולם במלואו, אך ההצהרה לא הוגשה, הקנס יהיה 1000 רובל. אם נוכה חלק מהסכום, גובה העיצום נקבע לפי ההפרש בין הסכום ששולם בפועל לבין הסכום הנזקף של תשלום החובה.

מסקנה

חקיקת המס קובעת בבירור את המועדים להגשת הצהרה. רגולציה קפדנית כזו נובעת מהעובדה שתרומות חובה מיחידים ומישויות משפטיות מהוות נתח משמעותי מהכנסות התקציב. בהתאם לכך, המדינה מבקשת להבטיח בקרה נאותה על מועד הקבלות. הפרות, כפי שניתן לראות מהכתבה, יכולות להיגרם מנסיבות שונות. החוק, כמובן, מספק למשלמים הזדמנויות מסוימות להפחית את הסנקציות. בנוסף, חוק המס קובע מספר תחומי אחריות לגופי בקרה. אבל כפי שמראה בפועל, הנסיבות לרוב אינן נלקחות בחשבון. בהקשר זה עדיף לעשות הכל בזמן: איך לשלם מיסים ולהגיש עליהם דוחות. במקרה זה, לא יהיו הליכים ובעיות.

מוּמלָץ:

החזר מס הכנסה: סיבות, מילוי ההצהרה והמסמכים הדרושים

כידוע, שיעור מס ההכנסה הבסיסי, כבעבר, הוא שלושה עשר אחוז, ולפי סכום זה החישוב נעשה עם תשלום מס הכנסה אישי. אך ישנם מספר מקרים בהם משלמים יכולים להחזיר חלק מהסכום המועבר או את כולו מהשכר אם יש להם כל סיבה לנכות

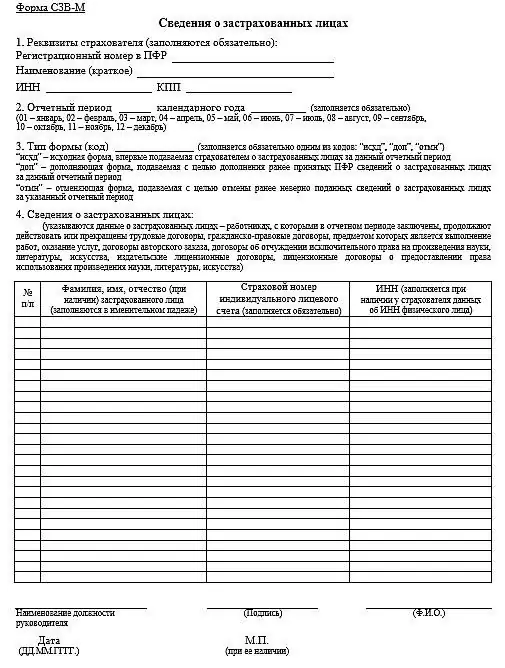

דיווח בטופס SZV-M: כיצד למלא, מי מחויב למסור, קנס בגין איחור במסירה

המאמר מתאר כיצד למלא את SZV-M, איזה מידע מוזן במסמך זה, וגם מתי ובאיזה צורה הדוח מוגש למחלקת PF. ניתנות הטעויות העיקריות שנעשו על ידי מעסיקים, וכן מהו הקנס המשולם על ההפרות שזוהו

חישוב פיצויים בגין איחור בשכר. תשלום פיצויים

לכל עובד יש זכות לקבל משכורת, והמעסיק מחויב לשלם אותה. ניתן לטעון אותו במערכות שונות. אם ראש המיזם אינו יכול לשלם שכר לעובדים בזמן, הם רשאים לדרוש פיצויים. אפשרות זו נקבעה בחוק העבודה

קנס בגין איחור בביטוח ב-2015

לפי החוק, כל בעל רכב חייב לבטח את רכבו מדי שנה. פוליסה חובה שיש לרכוש היא OSAGO. עם זאת, חלק מהנהגים חסרי המצפון אינם ממהרים לחדש חוזה חדש וממשיכים לנסוע בכבישים עם מסמך שפג תוקפו

עמלה בגין איחור בתשלום מס: מידע שימושי

מתי מתחיל הקנס על אי תשלום מס? כיצד אוכל לחשב את סכום הקנס בעצמי? כל זה מכוסה במאמר זה