2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-01-24 13:16:43

רק אנשים שעבורם מס הכנסה אישי מועבר לשירות המס הפדרלי יכולים לקבל ניכוי מס. זה מיוצג על ידי החזר מס הכנסה. מונה רק כאשר מתקיימים תנאים מסוימים. זה יכול להיות חברתי, מקצועי, סטנדרטי או קנייני. ניתן לבצע ניכויים בסניף של שירות המס הפדרלי או עם המעסיק. אך יחד עם זאת, אנשים צריכים להיות מודעים למי יכול לקבל ניכוי מס. חלק מהאזרחים אינם זכאים להטבה זו.

תנאי קבלה

לעיתים קרובות, אנשים רבים תוהים "האם אני יכול לקבל ניכוי מס?". האנשים הבאים יכולים לסמוך על הטבה כזו מהמדינה:

- אזרחי הפדרציה הרוסית שעבורם מס הכנסה אישי מועבר לשירות המס הפדרלי;

- יזמים העובדים עבור OSNO ומשלמים מס הכנסה עבור עצמם;

- גמלאים שהם אזרחים עובדים, והכנסתם חייבת לחרוג משכר המינימום;

- אזרחים זרים שהם תושבי הפדרציה הרוסית ומקבלים הכנסה ברוסיה;

- הורים או אפוטרופוסים חוקיים של הילד,מי יכול לצפות לקבל החזר על הנכס.

לפיכך, לפני פנייה לשירות המס הפדרלי לקבלת הטבה, עליך להחליט מי יכול לקבל ניכוי מס.

מי לא יכול להגיש בקשה?

יש כמה אזרחים שלא יהיו זכאים להחזר. אלה כוללים:

- אזרחים מובטלים;

- אנשים שמקבלים משכורת אפורה;

- גמלאים, שכן מס הכנסה אישי אינו מועבר מהפנסיה לתקציב המדינה;

- אנשים המקבלים הטבות סוציאליות שונות מהן לא משולם מס;

- יזמים בודדים העובדים תחת המשטר הפשוט, שכן במקרה זה מס הכנסה אישי וכמה מסים אחרים מוחלפים בתשלום יחיד.

לכן, אם אדם מעוניין לקבל הטבה מהמדינה, אז כדאי בשלב ראשון ללמוד מי יכול לקבל הנחה בארנונה. אתה יכול לקבל מידע אמין ועדכני ישירות מעובדי שירות המס הפדרלי בעת פנייה למחלקת שירות זה.

מתי לא אוכל לקבל החזרת נכס?

לרוב, אזרחים רוצים לקבל הנחה בארנונה עבור רכישת דירה. זאת בשל העובדה כי יש לו גודל גדול, שכן אתה יכול לסמוך על 13% מעלות הדיור, אבל הסכום לא יכול להיות יותר מ 260 אלף רובל. בנוסף, תוכל לקבל ניכוי שני בגין ריבית אם הבית נרכש עם משכנתא.

אבל לפעמים אזרחים רוסים, לאחר רכישת נדל ן, מתמודדים עם העובדה שהם לא יכולים לקבלההחזר הזה. זה עשוי לנבוע מהסיבות הבאות:

- דיור נקנה בתמיכת מדינה, לדוגמה, נעשה שימוש בהון אם או שהונפקה משכנתא צבאית;

- הדירה הועברה לאזרח על ידי המעסיק בהסכם מיוחד;

- העסקה למכירת דיור נחתמה בין אנשים שהם קרובי משפחה.

אין להונות את עובדי שירות המס הפדרלי, שכן לפני העברת סכום הכסף, כל המסמכים המוגשים למשרד המס נתונים לבדיקה יסודית. אם יימצא שהתיעוד מכיל מידע כוזב, אזי ההחזרה תסורב.

רגולציה משפטית

מידע על מי יכול לקבל ניכוי מס כלול באמנות. 220 ו-221 NK. הוא גם מספק מידע בדיוק על הפעולות שאתה צריך לבצע כדי להגיש בקשה להטבה מסוג זה.

באמנות. 78 לחוק המס קובע כי ניכוי ניתן תוך 30 יום לאחר בדיקה יסודית של התיעוד.

סוגי ניכויים

ישנם מספר סוגים של החזרות המוקצות במצבים שונים. אלה כוללים:

- סטנדרטי, מצטיין לילדים, והוא מוקצה גם לנכים;

- נכס מסופק לאחר רכישת נכס כלשהו;

- social, מיוצג על ידי החזרת הוצאות עבור טיפול או חינוך;

- מקצוען הקשור לעיסוק של אזרח.

כל סוג של תמורהניתן באופן בלעדי על בסיס הצהרתי ולכן על האזרח לדאוג להכנת הבקשה ולהכנת התיעוד הדרוש.

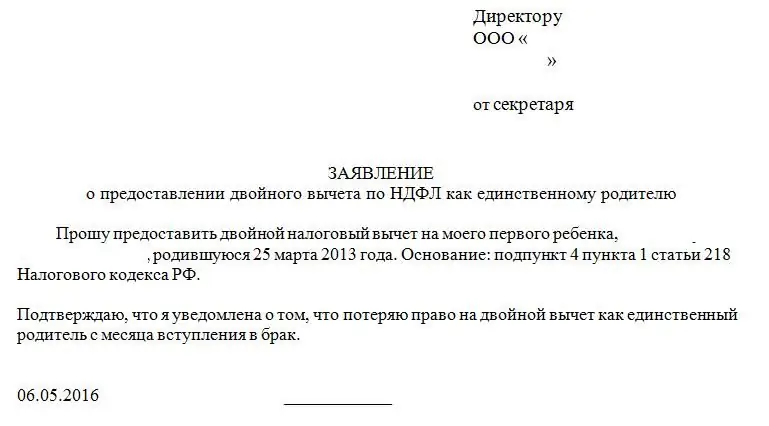

כללי החזרה סטנדרטיים

זה נחשב לפופולרי ביותר ומתבקש לעתים קרובות על ידי אזרחים. היא ניתנת רק לנישומים בעלי מעמד מועדף מסוים. אלה כוללים את האנשים הבאים:

- disabled;

- אנשים עם ילדים קטינים.

התשלום משתנה עבור הקטגוריות שלעיל. בחישוב הטבה זו נלקח בחשבון שבתקופת מס אחת גובה המשכורת לא יכול לעלות על 289 אלף רובל.

ההטבות נצברות לאחר שאזרח מגיש בקשה בטופס שנקבע לשירות המס הפדרלי. הורים מקבלים תשלום מרגע לידת התינוק ועד הגיעם לגיל 18. אם ילד נכנס לאוניברסיטה במשרה מלאה, אז בנוסף, ההורים יוכלו לסמוך על ניכוי עד סיום הלימודים במוסד חינוכי זה או עד לגיל 24 לתלמיד.

החזרת נכס

זה מסופק רק לאחר רכישת נכס כלשהו. דיור עשוי להיות בשוק הראשוני או המשני. אף מותר להשתמש בהלוואת משכנתא לצורך רכישה כזו. אתה יכול לקבל ניכוי מס עבור רכישת דירה דרך סניף של שירות המס הפדרלי או דרך מעסיק.

ניתן להגיש בקשה ומסמכים נוספים לשירות המס מדי שנה עד למיצוי מוחלט של הטבה זו. אבל בזה לוקח בחשבון את הניואנסים הבאים:

- תשואה מקסימלית של 13% מ-2 מיליון רובל;

- אם דיור עולה יותר מ-2 מיליון רובל, מופק הסכום המקסימלי השווה ל-260 אלף רובל;

- אם אתה קונה חפץ שעולה פחות מ-2 מיליון רובל, אז יש יתרה, ותוכל לקבל אותה אם אזרח יקנה נכס אחר בעתיד;

- ההטבה מוחזרת לא רק עבור עלות רכישת דירה, אלא גם עבור העלויות הכרוכות בתיקון של מקום מגורים;

- אם נעשה שימוש בהלוואת משכנתא, מוקצה בנוסף החזר נוסף השווה ל-13% מ-3 מיליון רובל, אך היתרה לא מועברת;

- ניתן לקבל החזר גם לאחר בניית בניין מגורים, אך כל ההוצאות חייבות להיות נתמכות במסמכים רשמיים.

אם אזרח רכש בית, עליו להבין כיצד ניתן לקבל ניכוי מס עבור דירה. ההליך נחשב לא מסובך מדי, אז אתה יכול לבצע את כל השלבים הדרושים בעצמך.

גם פנסיונר יכול לקבל ניכוי עבור שלוש שנות עבודה. אם המוטב הוא קטין, ההורים או האפוטרופוסים שלהם צריכים לטפל בעיבוד.

שיטות לקבלת החזר

ניתן לקבל ניכוי מס בבת אחת או עם הפחתת מס חודשית. משלם המסים שקנה את הנכס בוחר באיזו שיטה ייעשה שימוש.

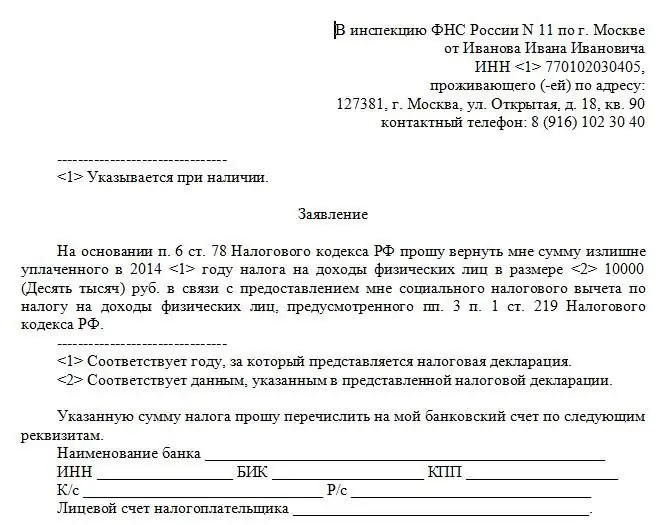

אם תפנה לשירות המס הפדרלי, תצטרך למלא הצהרת 3-NDFL מדי שנה, בקשלמעסיק יש תעודת 2-NDFL, מלאו בקשה והכינו מסמכים נוספים לקבלת החזר. כתוצאה מכך, תוקצה הטבה השווה לסכום מס ההכנסה האישי ששולם עבור שנת העבודה.

אם פניתם למעסיק, אז עד למיצוי החזרה לחלוטין, האזרח יקבל משכורת מלאה, ממנה לא נגבה מס הכנסה.

האם בן זוג יכול לקבל ניכוי מס?

אם אזרחים קונים נכס ביחד, כל אחד מהם יכול לבקש החזר, ואפשר גם לקבל ניכוי לאזרח אחד בלבד. זה נכון אם רק אחד מבני הזוג עובד רשמית או מקבל משכורת גבוהה.

ניתן לקבל ניכוי מס עבור בעלך על ידי עריכת הסכם מיוחד, שעל בסיסו קובעים בני הזוג באופן עצמאי באיזה אחוז יבקשו הטבה זו. מסמך זה מועבר לעובד של שירות המס הפדרלי. יש צורך לערוך הסכם כזה רק פעם אחת, ולאחר מכן האישה יכולה לפנות מדי שנה למשרד המס רק עם חבילת מסמכים סטנדרטית.

האם אישה יכולה לקבל ניכוי מס עבור בעלה אם הגבר מסרב לערוך הסכם כזה? במקרה זה, כל אזרח יוכל לקבל החזר אך ורק על בסיס חלקו, הרשום ב-Rosreestr.

ניכוי סוציאלי

הוא מונה בנוכחות מסמכים רשמיים המאשרים הוצאה למטרות משמעותיות מסוימות. הטבה ניתנת אם יש את ההוצאות הבאות:

- צדקה;

- טיפול במתקן רפואי רשמי מורשה לפעילות זו;

- רכישת תרופות לעצמך או לקרוביך הקרובים;

- תשלום עבור שכר לימוד באוניברסיטה שיש לה רישיון לפעילויות חינוכיות;

- הפניית כסף לשיתוף במימון פנסיות;

- הסכמה של הסכם עם כל NPF;

- קניית פוליסת ביטוח מרצון.

ניתן להנפיק החזר כזה רק בעבודה, והתשלום מפסיק עם חריגה ממגבלת שכר מסוימת.

הטבה מקצועית

ניכוי זה יכול להינתן על ידי יזמים בודדים, עורכי דין, נוטריונים או אנשי מקצוע אחרים המבצעים כל עבודה על בסיס חוזים רשמיים. בנוסף, הוא מונפק בנוכחות תמלוגים.

לרישום שלו, עליך להגיש בקשה למעסיק או לשירות המס הפדרלי. נדרשים מסמכים המאשרים הוצאות.

אילו מסמכים אני צריך?

אתה יכול לקבל ניכוי מס רק אם אתה מעביר חבילה מסוימת של מסמכים למעסיק או לעובד של שירות המס הפדרלי. התיעוד יכול להשתנות באופן משמעותי בהתאם לסוג ההטבה. המסמכים הבאים נדרשים:

- אם מונפק החזר סטנדרטי, אזי מכינים בקשה, דרכון של המבקש, וכן מסמכים לילדים קטינים;

- אם מתבקשת הטבה סוציאלית, יש צורך במסמכים המאשרים עלויות מסוימות, כדי שיוכלו להיותמיוצג על ידי המחאות, הסכם שנערך עם מוסד רפואי או חינוכי, קבלות, חוזים או מסמכים דומים אחרים;

- בעת קבלת החזר נכס, אתה צריך בקשה, אישור 2-NDFL, הצהרת 3-NDFL ערוכה כהלכה, מסמכים עבור הנכס הנרכש, מסמכי תשלום המאשרים את העברת סכום הכספים המגיעים ל- מוכר, וכן מסמכים מהבנק אם החפץ נקנה בעזרת הלוואת משכנתא;

- כאשר מגישים בקשה לקבלת הטבה מקצועית, נדרשים מסמכים המאשרים את ההוצאות שנגרמו במהלך ביצוע פעילות מקצועית זו.

ניתן לקבל מידע לגבי המסמכים הנדרשים במצב נתון ישירות מעובדי שירות המס.

מועד אחרון להעברת כספים

אם תגיש בקשה להחזר למעסיק אז האזרח מהחודש הבא יקבל משכורת ללא גביית מס הכנסה אישי. כדי לעשות זאת, תחילה יהיה עליך לקבל אישור משירות המס הפדרלי, המאשר שאדם באמת זכאי להטבה זו מהמדינה.

אם אדם יגיש בקשה לשירות המס הפדרלי, סכום כסף גדול יועבר לחשבון הבנק המצוין בבקשה בעוד 4 חודשים. זאת בשל העובדה שאימות התיעוד המועבר מתבצע תוך שלושה חודשים.

מהן הבעיות?

אם אדם רוצה לקבל הטבה מסוג זה, אז הוא חייב להבין כיצד לקבל ניכוי מס בעת רכישת נדל ן אוהוצאות על טיפול רפואי וחינוך. זה ימנע בעיות ומלכודות שונות. הקשיים העיקריים ביישום תהליך זה כוללים:

- עשוי להידחות עקב היעדר תיעוד נדרש;

- אם תפנה לטיפול במוסד רפואי לא מתאים, לא תוכל להחזיר את ההוצאות שנגרמו, שכן לבית החולים או למרפאה אין רישיון לפעול;

- לפעמים אזרחים מתקשים למלא את ההצהרה בעצמם, לכן מומלץ לבקש עזרה מחברות מיוחדות או ישירות מעובדי שירות המס הפדרלי;

- אם נעשה שימוש במסמכים מזויפים, המבקש לא רק שלא יקבל ניכוי, אלא גם יישא באחריות.

לרוב, אזרחים מעדיפים להגיש בקשה להחזר לאחר רכישת בית במשרד FTS. זה נובע מהעובדה שאתה יכול לקבל כמות גדולה של כספים, שאותם ניתן לבזבז לכל מטרה.

מסקנה

הניכויים מוצגים במספר צורות, ולרישום שלהם, אתה יכול לפנות למחלקת שירות המס הפדרלי או למעסיק. כדי לטפל בכל החזרה, עליך להכין חבילה מלאה של מסמכים.

במהלך הכנה עצמית של תיעוד, עלולים להתעורר קשיים מסוימים. לכן, מומלץ לפנות לייעוץ מפקידי מס.

מוּמלָץ:

מהו ניכוי רכוש, מי זכאי לו וכיצד לחשב אותו? סעיף 220 של קוד המס של הפדרציה הרוסית. ניכויי ארנונה

רוסיה היא מדינה שבה לאזרחים יש הרבה זכויות והזדמנויות. לדוגמה, כמעט לכל אזרח בפדרציה הרוסית יש את הזכות לקבל ניכוי רכוש. מה זה? באילו תנאים ניתן להנפיק? לאן לפנות לעזרה?

ניכוי מס בלידה של ילד: בקשה, מי זכאי לניכוי, איך מקבלים

לידת ילד ברוסיה היא אירוע המלווה בכמות מסוימת של ניירת. הורים רוכשים זכויות מיוחדות בעת חידוש המשפחה. למשל להנחה במס. איך להשיג את זה? ואיך זה בא לידי ביטוי? חפשו את התשובה במאמר זה

הטבת מס הכנסה אישי: מי זכאי? מסמכים להקלה במס

מס הכנסה ליחיד מכונה בדרך כלל מס הכנסה אישי. שנת 2017 הביאה מספר שינויים למי שמשתמש בזיכויי מס. במקום זאת, רק קטגוריות מסוימות של אנשים מושפעות. לכן, סכומי הניכויים להורים עם ילדים נכים משתנים. עם זאת, לא רק הורים יכולים לקבל הטבות מס. עם זאת, יש לספק חבילת מסמכים מלאה, אשר תאשר את הזכות לניכוי מס והפחתת בסיס המס

הנחה במס לטיפול: מי זכאי, איך מקבלים, אילו מסמכים נדרשים, כללי רישום

מאמר זה יסביר לך כיצד לקבל ניכוי מס עבור טיפול. מה זה ומהם הכללים להוצאת החזרה?

בשביל מה אוכל לקבל ניכויי מס? היכן ניתן לקבל ניכוי מס

החקיקה של הפדרציה הרוסית מאפשרת לאזרחים להגיש בקשה להנחות מס שונות. הם עשויים להיות קשורים לרכישה או מכירה של רכוש, יישום מנגנוני הגנה סוציאלית, פעילות מקצועית, הכשרה, טיפול רפואי, לידת ילדים