2026 מְחַבֵּר: Howard Calhoun | calhoun@techconfronts.com. שונה לאחרונה: 2025-01-24 13:16:56

למי שרוצה להשקיע כספים בחינם יש מבחר של מכשירים פיננסיים, מהפיקדון הבנקאי הפופולרי ביותר ועד להשקעה בבורסה. אם אין זמן או הזדמנות לנטר כל יום את השווקים הפיננסיים, אז כדאי לשקול השקעה לטווח ארוך. ניתן לנתח באופן עצמאי את השוק ולרכוש מניות באמצעות ברוקר, ליצור קשר עם קרן נאמנות או לקנות קרנות אינדקס.

הגדרה

קרן השקעות אינדקסית (ETF) היא תיק של ניירות ערך המהווים את הבסיס לכל מדד. מדדי מניות הם אינדיקטורים יחסיים שנוצרים משווי ניירות ערך של "בלו צ'יפס", כלומר החברות המפותחות ביותר בארץ. הם מראים את המצב הכלכלי בשוק המקומי. מדדים כאלה קיימים בכל מדינה. בארה"ב זה S&P 500, בגרמניה זה DAX, וברוסיה זה RTS ו-MMBV.

קרנות המדד עוקבות אחר מבנה המדד הבסיסי. בְּהוא כולל מניות של מדינה, אזור, מחיר מסוים, או שהם מקובצים לפי חברות שמייצרות את אותה סחורה. את המניות הכלולות בהן ניתן לקנות ולמכור לאורך כל היום. עמלת המנהל היא 0.5% משווי הנכס. זהו היתרון העיקרי של תעודות סל על פני קרנות נאמנות.

מדד MICEX כולל מניות של 45 החברות הגדולות ביותר. חלקו של כל אחד מהם נקבע ביחס להיוון, אך אינו יכול להיות יותר מ-15%. בחברות הגדולות מרוכז נתח עצום מהעבודה האנושית. זה יוצר את הערך של המניות. התשואה הממוצעת על מניה עולה על האינפלציה ב-5%. על רקע זה, שיטות ספקולטיביות יעילות יותר. אבל בטווח הארוך, מבחינת היוון ריבית, הכנסה קטנה תאפשר לך לקבל תוצאה פיננסית טובה.

סטטיסטיקות

תעודת הסל הראשונה בשם TIP 35 נרשמה בבורסת טורונטו בשנת 1990. אחריה ב-1993 הגיעו ה-SPDR S&P 500 האמריקאי, שנקרא במקור SPY, וה-NASDAQ-100. בשנות ה-2000 שוק ההשקעות התפתח במהירות. כיום יש 4724 קרנות השקעה. סך הנכסים שלהם עומד על 2.867 טריליון דולר, מתוכם 127 מיליארד דולר ב-S&P 500 בלבד. קרנות אינדקס הופיעו לראשונה ברוסיה ב-2013. אז נרשמה תעודת סל בשם FinEx בבורסה של מוסקבה. בפדרציה הרוסית, מחזור תעודות הסל מוסדר על ידי החוק הפדרלי "על RZB". צמיחה פעילה בהיקפי המסחר בתעודות סל החלה ב-2013. בשל העובדה שהמשקיעים העבירו כספים מקרנות נאמנות לתעודות סל, נפח המסחר השנתיעלה על 2 טריליון דולר, עלייה של 27%.

ETF VS קרן נאמנות

קרנות מניות אינדקס דומות לקרנות נאמנות במספר דרכים:

- ניהול מקצועי (קרן הנאמנות מנוהלת על ידי המנהל, ותעודת הסל היא החברה שמשקיעה בה).

- "סף" נמוך של כניסה (בתעודת סל התרומה המינימלית מוגבלת בערך של מניה אחת, בקרן נאמנות - הסכום המינימלי נקבע על ידי הסוכן המוכר).

- גיוון נכסים.

תעודות סל נבדלות מקרנות נאמנות בדרכים הבאות:

- נזילות גבוהה. ניתן למכור ולקנות תעודות סל לאורך כל היום.

- המחיר של יחידת קרן נאמנות מחושב בסוף היום על סמך שווי הנכסים נטו. מחיר תעודת סל משתנה בכל שנייה.

- לא ניתן לקנות מניות של קרנות נאמנות בכסף אשראי. ניתן למנף תעודות סל.

- ניתן לסחור בקרנות נאמנות רק במדינה אחת, בעוד שניתן לסחור במניות בכל בורסה.

- על קרנות נאמנות, בניגוד לתעודות סל, ייתכן שתסופק עמלות.

מבנה השוק

שוק קרנות האינדקס מחולק לראשוני (הנפקה ופדיון של מניות) ומשני (מחזור מניות). רק למשתתפים מורשים יש גישה לשוק העיקרי. הם יוזמים הנפקת מניות, כלומר מחליפים מזומן במניות, ומבצעים את ההליך ההפוך - הם פודים את ההנפקה. המניות נפדיות ביחידות של 50,000 מניות. כבר בשוק המשני, ישויות משפטיות ויחידים מבצעים עסקאות רכישה ומכירה של ניירות ערך.

מסגרת משפטית

בארה ב, קרנות אינדקס מוסדרות בחוק משנת 1940, שעסק בלפתוח קרנות נאמנות. אמנם תעודת סל אינה מבצעת חלק מהפונקציות של קרן נאמנות. לפעמים הם נוצרים בצורה של קרן השקעות ולאחר מכן נרשמים ב-SEC.

קרנות אירופאיות פועלות על בסיס ה-UCITS Direktiv, שאומצה בשנת 2009. תכונותיהן: פתיחות לכל המשקיעים, רגולציה קפדנית של נכסים ונהלי גילוי מידע. במקביל, קרן שהוקמה בלוקסמבורג או באירלנד יכולה להסתובב ברחבי האיחוד האירופי.

תכונות הפעולה

בואו נסתכל מקרוב על איך פועלות תעודות סל. ראשית, החברה ממעטת להשקיע את כל הכספים המתקבלים מהמשקיע בנכסים. לרוב, 5-10% מהכספים שגויסו משמשים לרכישת חוזים עתידיים על נכסים החוזרים על המדד. את 90% הנותרים תוכל החברה להיפטר מהם לפי שיקול דעתה. אבל היא מחויבת להחזיר את ההשקעה לפי דרישה, תוך התחשבות ברמת הרווחיות המובטחת. כלומר, תעודת הסל לא משתמשת בכספים שלה.

שנית, רוב הקרנות אינן הבעלים של הבנק המרכזי כלל. הם מסנתזים את התנהגות המדד. לשם כך נכרת הסכם עם הבנק על החלפת תזרימי מזומנים. מוסד האשראי מתחייב להבטיח את רווחיות המדד, שבגינו הוא מקבל רווח מנכסי הקרן. 90% מהכספים מושקעים בתיק וירטואלי כזה. אם המדד הביא יותר הכנסה מהתיק של הבנק המרכזי, אז הקרן מקבלת פיצויים מהבנק. במצב הפוך הוא משלם בעצמו את ההפרש לבנק.

סיכונים בנקאיים

הסכנה היא שקרנות אינדקס לא יכולות לחרוג ממנהאינדקס. רכישת כל המניות הנכללות במדד היא יקרה. כל מנהל מנסה לייצר תיק משלו ולא תמיד עושה תחליף הולם לבנק המרכזי. נאמר בעבר שלא כל החברות משקיעות במניות. חלקם מסנתזים את המדד באמצעות פיקדונות בנקאיים. השקעות כאלה דומות במבנה לנגזרי אשראי. הם מכילים גם סיכונים נסתרים. אם הבנק פושט רגל, אזי יאבדו מיד 10% מהבטחונות. שאר המשקיע יוכל לקבל בצורה של שטרות אוצר.

מחיר ההנפקה

כלומר. כדי ליצור תעודת סל המחקה את ה-RTS, אתה צריך לקנות חוזה עתידי של אינדקס. קרנות אינדקס נאמנות זולות יותר מהנכסים שהן משכפלות. אם קנית נכס, תצטרך לשלם $3,000, ואם קנית חוזים עתידיים, תצטרך לשלם $300. את יתרת הכספים ניתן להפקיד בפיקדון.

החוזים העתידיים יפוג. לדוגמה, עבור RTS זה שלושה חודשים. כלומר, 4 פעמים בשנה, אתה צריך להעביר את התפקיד - לשנות עתיד אחד למשנהו. קרנות אינדקס מבצעות פעולה זו ללא השתתפות המשקיע. עבור ביצוע עסקה אחת, הבורסה גובה 2 רובל. הקרן צריכה לקנות ולמכור חוזים עתידיים. כלומר, העמלה תהיה 4 עמ'. או 0.044% מההשקעה. עבור השנה אתה צריך לשלם 0.17%. יש להעביר רק נכסים נזילים. ולא לכל מדד יש חוזים עתידיים. כלומר, כדי לחזור על עמדה, אתה צריך לקנות מספר חוזים בבת אחת או לרכוש ניירות ערך במספר בורסות. זה מגדיל את העלויות.

יתרת החשבון של הבעליםהחוזים העתידיים משתנה כל יום בהתאם לדינמיקת המחיר. הפחתת הביטחונות מתחת לרמה שנקבעה מביאה לכך שעל המשקיע להפקיד את הסכום החסר, אחרת הפוזיציה שלו תיסגר בכוח בהפסד.

אסטרטגיית קרן אינדקס צריכה לכלול גם תאריכי תפוגה משתנים של חוזה. על רקע עליית המחירים, החוזה החדש יעלה יותר.

סיכוני השקעות

עם ההקמה ה"נכונה" של הקרן, יש לרכוש רק את המכשירים הנכללים במדד, וביחס הגלום במדד. בעיה אחת. המנהל צריך לקנות מניות של חברות שלא צפויות לצמוח בשנתיים הקרובות, רק בגלל שהן נוכחות במדד. הבעיה השנייה. אם חברה מתחילה לצמוח ומציגה דינמיקה חיובית בשוק, אזי המנהל לא יכול לרכוש מניות של חברה זו יותר מחלקו במדד. יתרה מכך, כאשר ניירות הערך עולים במחיר וחלקה של החברה במדד עולה על הערך המקסימלי, המנהל יצטרך למכור ניירות ערך אלו.

קרן אינדקס האג ח יצאה משליטה. עבור כל המוסדות הפיננסיים האחרים, מיושמת מתודולוגיית ניהול סיכונים המגבילה את נוכחות השוק ואת הפסדים. במקרה של קרן אינדקס, אתה רואה את הכסף יורד כשהמדד יורד.

איך לבחור קרן

קודם כל, המשקיע צריך להחליט באיזה מדד מסוים להשקיע. ללא ניתוח טכני ויסודי מוכשר להתמודד עם זההשאלה תהיה קשה. קרנות אינדקס עובדות עם מניות, אג"ח, סחורות ואפילו נדל"ן. קרן PowerShares DB של ארה"ב עוקבת אחר הדולר מול האירו, הין, הפאונד, הקרונה והפרנק. בהתבסס על הנתונים שהתקבלו, נוצר מדד USDX. מדד הסחורות של ארצות הברית עוקב אחר חוזים עתידיים על סחורות, בעוד ש-iShares Global Real Estate משכפל את מדד הנדל"ן העולמי של כהן אנד סטירס. עדיף למשקיע מתחיל להשתלט על מדדי S&P 500 או MICEX הפופולריים. קל יותר לאסוף עליהם מידע וקל יותר להשוות סטטיסטיקות.

בבחירת קרן צריך לשים לב לשני קריטריונים: גודל העמלה ועמידה במדד. ככל שהקרן גדולה יותר, כך פוחת הסיכוי לפשוט רגל במהירות. מידע כללי על קרנות רוסיות וקרנות נאמנות מוצג באתר הליגה הלאומית למנהלים. למרות שכל הקרנות מחויבות על פי חוק לדווח באופן שוטף על תוצאות עבודתן, אך לאחר בחירת ארגון מסוים, עדיין כדאי לבדוק את הדוחות הכספיים באתר הקרן עצמה.

חשוב גם לשים לב להפקדה המינימלית. אתה יכול להיות חבר ב-"VTB - MICEX Index" עבור 5,000 רובל, ו-"BCS - MICEX" - עבור 50,000 רובל. קרנות רוסיות גובות עמלות גבוהות יותר מקרנות בארה"ב. סכום התגמול כולל את עמלת הקרן, המפקיד, רואה החשבון המבקר, הרשם, השמאי וההוצאות הטעונות החזר. הגודל המרבי שלהם מצוין בחוזה עצמו. לדוגמה, ב-VTB זה 3.7%. רק לאחר ניתוח מפורט של כל המידע יש להחליט אם להשקיעקרנות.

מוּמלָץ:

איך לבחור אג"ח להשקעה?

איגרות חוב הן כמו פיקדון בנקאי. המהות שלהם זהה והיא מורכבת מהלוואות, במקרה אחד, לארגון בנקאי, ובמקרה השני, למנפיק, שניתן לשחק על ידי המדינה יחד עם נושאי הפדרציה וחברות מסחריות. נכון, לאג"ח יש יותר אפשרויות במבחר

קרנות נאמנות Sberbank. ביקורות על קרנות נאמנות של Sberbank

אם הגיע הזמן לחשוב היכן להשקיע את סכום הכסף שנצבר או הרווח, והמילה "השקעה" לא אומרת כמעט כלום, אז יש לך סיבה לשמוח. קרנות נאמנות של Sberbank של רוסיה הן אפשרות ההשקעה הטובה ביותר

Gazprombank, קרנות נאמנות (קרנות השקעה נאמנות): תכונות הפקדה, שער חליפין וציטוטים

UIF מיועד למשקיעים שרוצים למזער את הסיכונים שלהם. המטרה היא לספק הכנסה מעל פיקדונות הבנקים והאינפלציה. מנהלים משקיעים את כספי בעלי המניות באג"ח בעלות דירוג נאמנות גבוה, כולל אג"ח הלוואות פדרליות (OFZ)

קרנות גידור ברוסיה ובעולם: דירוג, מבנה, ביקורות. קרנות גידור הן

מבנה קרנות הגידור, עדיין בלתי מוגבל במגזר הפיננסי ואינו נגיש לציבור הרחב, נותר נושא למחלוקות, דיונים והתדיינות מתמשכים

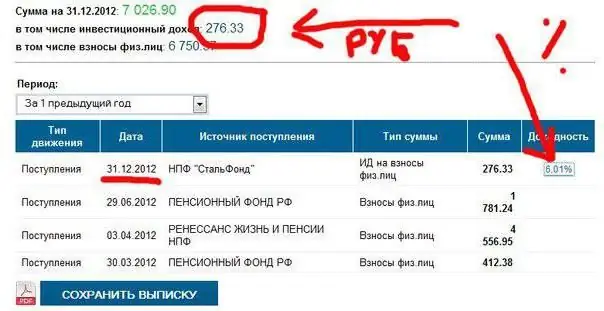

NPF "Stalfond": דירוג בין קרנות אחרות. קרנות פנסיה שאינן ממלכתיות

בחירת קרן פנסיה שאינה ממלכתית אינה קלה כפי שהיא נראית. יש הרבה ארגונים דומים ברוסיה. אחד מהם הוא "סטלפונד". מה היתרונות והחסרונות שלה? עד כמה החברה טובה? מה המקום בדירוג של NPFs ברוסיה?