2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-06-01 07:13:55

אחד המדדים לפעילות החברה הוא רמת הנזילות. הוא מעריך את כושר האשראי של הארגון, את יכולתו לשלם במלואו את התחייבויותיו בזמן. פרטים נוספים לגבי יחסי הנזילות הקיימים, נוסחאות ליתרה החדשה לחישוב כל אינדיקטור מוצגות במאמר שלהלן.

Essence

נזילות היא המידה שבה נכסי פירמה מכסים את התחייבויותיה. האחרונים מחולקים לקבוצות בהתאם לתקופת ההמרה למזומן. לפי אינדיקטור זה, ההערכה היא:

- היכולת של החברה להגיב במהירות לבעיות פיננסיות;

- יכולת להגדיל נכסים עם גידול במכירות;

- יכולת להחזיר חובות.

דרגות נזילות

חוסר נזילות מתבטא בחוסר יכולת לשלם חובות והתחייבויות. אנחנו צריכים למכור רכוש קבוע, ובמקרה הרע לחסל את הארגון. ההידרדרות במצב הכלכלי מתבטאת בירידהרווחיות, אובדן השקעות הון של בעלים, עיכוב בתשלום ריבית וחלק מהקרן על ההלוואה.

יחס הנזילות המהיר (הנוסחה למאזן לחישוב תוצג להלן) משקף את יכולתו של גוף כלכלי להחזיר את החוב באמצעות הכספים הזמינים בחשבונות. יכולת הפירעון הנוכחית עשויה להשפיע על מערכת היחסים עם הלקוחות והספקים. אם מיזם אינו מסוגל לפרוע את חובותיו בזמן, המשך קיומו מוטל בספק.

כל יחס נזילות (הנוסחה למאזן לחישוב תוצג להלן) נקבע לפי היחס בין הנכסים וההתחייבויות של הארגון. אינדיקטורים אלה מחולקים לארבע קבוצות. באותו אופן, ניתן לקבוע בנפרד כל יחס נזילות (הנוסחה לחישוב המאזן נחוצה לצורך ניתוח פעילויות) עבור נכסים והתחייבויות שנמכרו במהירות ובאטיות.

נכסים

נזילות היא היכולת של רכוש של מיזם לייצר הכנסה מסוימת. מהירות התהליך הזה רק משקפת את יחס הנזילות. נוסחת האיזון לחישובים תוצג להלן. ככל שהוא גדול יותר, כך המפעל "עומד על הרגליים" טוב יותר.

בוא נדרג נכסים לפי מהירות ההמרה שלהם למזומן:

- כסף בחשבונות ובקופה;

- שטרות, ניירות ערך של אוצר;

- חוב לא פיגור לספקים, הלוואות שהונפקו, הבנק המרכזי של מפעלים אחרים;

- stocks;

- equipment;

- structures;

- WIP.

עכשיו בואו נפיץ את הנכסים לקבוצות:

A1 (הנזיל ביותר): כספים במזומן ובחשבון בנק, מניות של מפעלים אחרים

A2 (מכירה מהירה): חוב לטווח קצר של צדדים נגדיים

A3 (מכירה איטית): מניות, WIP, השקעות לטווח ארוך

A4 (קשה למכור) - נכסים לא שוטפים

נכס מסוים שייך לקבוצה כזו או אחרת בהתאם למידת השימוש. לדוגמה, עבור מפעל לבניית מכונות, מחרטה תסווג כ"מלאי", ומכונה שנעשתה במיוחד עבור תערוכה תהיה נכס לא שוטף עם אורך חיים שימושי של מספר שנים.

Liabilities

יחס הנזילות, שהנוסחה ליתרתו מוצגת להלן, נקבע לפי היחס בין נכסים להתחייבויות. האחרונים מחולקים גם לקבוצות:

- P1 הן ההתחייבויות המבוקשות ביותר.

- P2 - הלוואות בתוקף עד 12 חודשים.

- P3 - הלוואות אחרות לטווח ארוך.

- P4 - עתודות ארגוניות

השורות של כל אחת מהקבוצות המפורטות חייבות להתאים למידת הנזילות של הנכסים. לכן, לפני ביצוע חישובים, רצוי לבצע מודרניזציה של הדוחות הכספיים.

יתרה נזילות

לחישובים נוספים, עליך להשוות את הערכים הכספיים של הקבוצות. במקרה זה, יש למלא את היחסים הבאים:

- A1 > P1.

- A2 > P2.

- A3 > R3.

- A4 < P4.

אם שלושת התנאים הראשונים מהתנאים המפורטים מתקיימים, הרביעי יתקיים באופן אוטומטי. עם זאת, לא ניתן לפצות מחסור בכספים באחת מקבוצות הנכסים בשפע יתר באחרת, שכן קרנות בתנועה מהירה אינן יכולות להחליף נכסים בתנועה אטית.

לביצוע הערכה מקיפה, יחס הנזילות הכולל מחושב. נוסחת איזון:

L1=(A1 + (1/2)A 2 + (1/3)A3) / (P1 + (1/2)P2 + (1/3)P3).

הערך האופטימלי הוא 1 או יותר.

המידע המוצג בדרך זו אינו מלא בפרטים. חישוב מפורט יותר של כושר הפירעון מתבצע על ידי קבוצת אינדיקטורים.

נזילות נוכחית

היכולת של גוף עסקי להחזיר התחייבויות לטווח קצר על חשבון כל הנכסים מציגה את יחס הנזילות הנוכחי. נוסחת יתרה (מספרי שורות):

Ktl=(1200 - 1230 - 1220) / (1500 - 1550 - 1530).

יש גם אלגוריתם נוסף שניתן להשתמש בו כדי לחשב את יחס הנזילות הנוכחי. נוסחת איזון:

K=(OA - DZ לטווח ארוך - חוב המייסדים) / (התחייבויות קצרות)=(A1 + A2 + A3) / (Π1 + Π2).

ככל שהערך של המדד גבוה יותר, כושר הפירעון טוב יותר. ערכיו הנורמטיביים מחושבים עבור כל ענף ייצור, אך בממוצע הם נעים בין 1.49-2.49. ערך נמוך מ-0.99 מציין את חוסר היכולת של המיזם לשלם בזמן, וכןיותר מ-3 - בערך נתח גבוה של נכסי סרק.

המקדם משקף את כושר הפירעון של הארגון לא רק ברגע הנוכחי, אלא גם בנסיבות חירום. עם זאת, זה לא תמיד מספק את התמונה המלאה. עבור מפעלי מסחר, ערך האינדיקטור נמוך מהנורמטיבי, בעוד עבור מפעלי ייצור הוא לרוב גבוה יותר.

נזילות לתקופה

היכולת של גוף עסקי להחזיר התחייבויות על חשבון נכסים סחירים בניכוי מלאי משקפת את יחס הנזילות המהיר. נוסחת יתרה (מספרי שורות):

Xl=(1230 + 1240 + 1250) / (1500 - 1550 - 1530).

או:

K=(מספר DZ + השקעות פיננסיות מרובות + DC) / (הלוואות מרובות)=(A1 + A2) / (Π1 + Π2).

בחישוב מקדם זה, כמו גם הקודם, רזרבות לא נלקחות בחשבון. מנקודת מבט כלכלית, מכירת קבוצת נכסים זו תביא לחברה את מירב ההפסדים.

הערך האופטימלי הוא 1.5, המינימום הוא 0.8 אינדיקטור זה משקף את חלק ההתחייבויות שניתן לכסות על ידי תקבול מזומנים מפעילויות שוטפות. כדי להגדיל את הערך של אינדיקטור זה, יש צורך להגדיל את היקף הכספים העצמיים ולמשוך הלוואות לטווח ארוך.

כמו במקרה הקודם, ערך גדול מ-3 מצביע על מבנה הון מאורגן בצורה לא רציונלית, אשר נגרם כתוצאה ממחזור מלאי איטי וגידול בחובות.

נזילות אבסולוטית

יכולת נושאההנהלה להחזיר את החוב על חשבון מזומנים משקפת את יחס הנזילות המוחלטת. נוסחת יתרה (מספרי שורות):

Cal=(240 + 250) / (500 - 550 - 530).

הערך האופטימלי הוא יותר מ-0.2, המינימום הוא 0.1. זה מראה שהארגון יכול לשלם 20% מההתחייבויות הדחופות באופן מיידי. למרות האפשרות התיאורטית גרידא של צורך בהחזר דחוף של כל ההלוואות, יש צורך להיות מסוגל לחשב ולנתח את יחס הנזילות המוחלט. נוסחת איזון:

K=(השקעה קצרה + DC) / (הלוואות קצרות)=A1 / (Π1 + Π2).

החישוב משתמש גם ביחס הנזילות הקריטי. נוסחת איזון:

Kkl=(A1 + A2) / (P1 + P2).

אינדיקטורים אחרים

יכולת תמרון הון: A3 / (AO - A4) - (P1 + P2).

הירידה בדינמיקה שלו נתפסת כגורם חיובי, שכן חלק מהכספים המוקפאים במלאי ובחובות משתחרר.

חלק מהנכסים במאזן: (סה כ יתרה - A4) / סך יתרה.

אבטחה עם כספים עצמיים: (P4 - A4) / (AO - A4).

לארגון חייב להיות לפחות 10% מקורות מימון משלו במבנה ההון.

הון חוזר נטו

אינדיקטור זה משקף את ההבדל בין נכסים שוטפים והלוואות, חשבונות לתשלום. זהו החלק של ההון שנוצר מהלוואות לטווח ארוך וכספים עצמיים. הנוסחה לחישוב היא:

שווי נקי=OA - הלוואות לטווח קצר=שורה 1200 - שורה 1500

עודף הון חוזר על התחייבויות מצביע על כך שהחברה מסוגלת לפרוע חובות, יש לה רזרבות להרחבת פעילות. הערך הסטנדרטי גדול מאפס. היעדר הון חוזר מעיד על חוסר יכולתו של הארגון להחזיר את התחייבויותיו, ועודף משמעותי מעיד על שימוש לא הגיוני בכספים.

דוגמה

במאזן של הארגון מופיעים:

- מזומן (CF) - RUB 60,000

- השקעות לטווח קצר (KFV) - 27,000 רובל

- חשבונות חייבים (RD) - 120,000 רובל

- OS - 265 אלף רובל.

- נכסים בלתי מוחשיים - 34 אלף רובל.

- Reservs (PZ) - RUB 158,000

- הלוואות לטווח ארוך (KZ) - RUB 105,000

- הלוואה לטווח קצר (CC) - 94,000 רובל.

- הלוואות לטווח ארוך - 180 אלף רובל.

צריך לחשב את יחס הנזילות המוחלט. נוסחת חישוב:

Kal=(60 + 27) / (105 + 94)=0, 4372.

הערך האופטימלי הוא יותר מ-0.2. החברה מסוגלת לשלם 43% מההתחייבויות שלה מהכספים בחשבון הבנק.

חשב את יחס הנזילות המהיר. נוסחת איזון:

Xl=(50 + 27 + 120) / (105 + 94)=1, 09.

הערך המינימלי של המחוון הוא 0.80. אם החברה משתמשת בכל הכספים הזמינים, כולל החוב של החייבים, אזי סכום זה יהיה פי 1.09 מההתחייבויות הקיימות.

חשב את מקדם הקריטינְזִילוּת. נוסחת איזון:

Kcl=(50 + 27 + 120 + 158) / (105 + 94)=1, 628.

פירוש התוצאות

בעצמם, המקדמים אינם נושאים עומס סמנטי, אך בהקשר של מרווחי זמן הם מאפיינים את פעילות המיזם לפרטי פרטים. במיוחד אם מתווספים להם אינדיקטורים מחושבים אחרים ובחינה מפורטת יותר של הנכסים הנלקחים בחשבון בשורה מסוימת של המאזן.

לא ניתן למכור במהירות מלאי לא נזיל או להשתמש בו בייצור. אין לקחת אותם בחשבון בעת חישוב הנזילות השוטפת.

בארגון המהווה חלק מקבוצת אחזקות, בעת חישוב יחס הנזילות, לא נלקחים בחשבון אינדיקטורים של חייבים וחייבים פנימיים. רמת כושר הפירעון נקבעת בצורה הטובה ביותר בהתאם ליחס הנזילות המוחלט.

בעיות רבות יגרמו להערכת יתר של נכסים. הכללת גביית חוב לא סבירה בחישובים מובילה להערכת כושר הפירעון שגויה (מופחתת), קבלת נתונים לא מהימנים על המצב הפיננסי של הארגון.

מאידך, בהדרה מחישוב הנכסים שההסתברות לקבל מהם הכנסה נמוכה, קשה להשיג את הערכים הנורמטיביים של מדדי נזילות.

מוּמלָץ:

מהי נזילות? יחס נזילות: נוסחת מאזן

נזילות היא מושג מרכזי בעת ניתוח מצבה הפיננסי של חברה. יש לו מתודולוגיית חישוב משלו וסטנדרטים להשוואה. במסגרת מאמר זה נשקול את עיקרי ניתוח יחסי הנזילות של החברה

נזילות הבנק: מושג, ניתוח, ניהול. יחסי נזילות

העולם הזה לא יציב ומשתנה כל הזמן. אז אתה רוצה להיות בטוח במשהו, אבל זה לא תמיד מסתדר כמו שאתה רוצה. חלק מהבעיות לא ניתנות לביטוח. אחרים ניתן לראות אפילו בגישות הרחוקות וניתן לקבל החלטות מתאימות כדי למזער את השפעתם. מקרה אחד כזה הוא נזילות הבנק

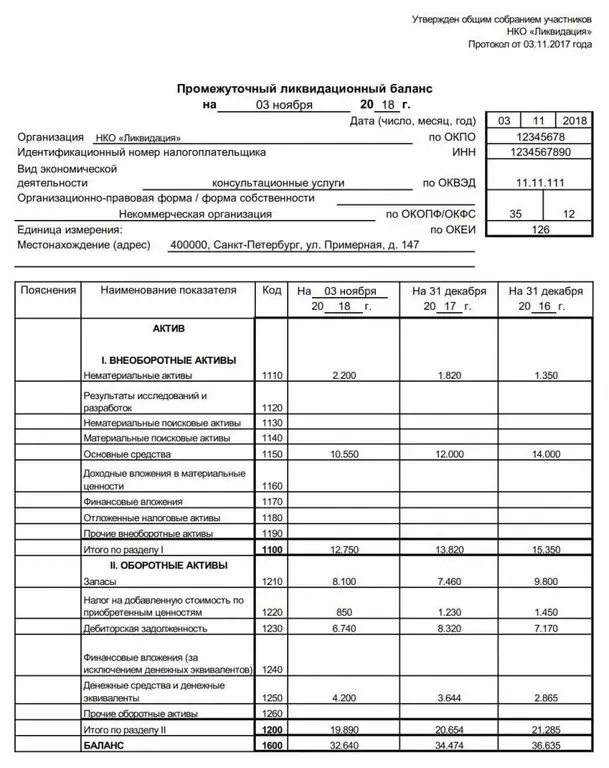

מאזן פירוק הוא הגדרת הרעיון, האישור, הטופס והמדגם של מילוי מאזן הפירוק

מאזן הפירוק הוא מעשה פיננסי חשוב שנערך במהלך סגירת ארגון. זה יכול להיות ביניים או סופי. המאמר מספר מהי מטרת המסמכים הללו, איזה מידע מוזן בהם, וכן כיצד ומתי הם מאושרים ומוגשים לשירות המס הפדרלי

יחס מחזור: נוסחה. יחס מחזור נכסים: נוסחת חישוב

הנהלת כל מיזם, כמו גם המשקיעים והנושים שלו, מתעניינים במדדי הביצוע של החברה. נעשה שימוש בשיטות שונות לביצוע ניתוח מקיף

יחס נזילות מהיר: נוסחת מאזן. מדדי כושר פירעון

אחד הסימנים ליציבות הפיננסית של החברה הוא כושר הפירעון. אם החברה יכולה לשלם את התחייבויותיה לטווח קצר בכל עת בעזרת משאבי מזומנים, היא נחשבת סולבנטית