2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-01-24 13:17:06

אנשים שרחוקים מהכלכלה, מהיחסים הפיננסיים והמגזר הבנקאי אפילו לא יודעים שמאז 1 בפברואר 2005, הבנק המרכזי של רוסיה משתמש בערך של סל המטבעות הכפול כדי להסדיר את הרובל שער חליפין. למה להשתמש בשיטה זו, למה היא טובה ומה הצדדים השליליים שלה, ננתח במאמר זה.

נוסחת חישוב

סל המטבעות הכפול במילים פשוטות הוא שער החליפין של הרובל מול הדולר האמריקאי והאירו. לדולר ניתנת עדיפות רבה יותר, וב-BC חלקו הוא 55%, והאירו, בהתאמה, 45%. כלומר, על מנת לחשב את הערך של סל המטבעות הכפול, עליך להשתמש בנוסחה הבאה:

0.55שער הדולר הנוכחי לפי CBR + 0.45שער האירו נוכחי לפי CBR.

נוסחה זו מחשבת את שער החליפין החל משנת 2007.

במילים אחרות, הסל הדו-מטבעי הוא דרך לגלות את הביקוש לרובל הרוסי ביחס לשיעור מסוים מהדולר והאירו.

מסדרון סל ביולוגי

יש דבר כזה מסדרון דו-מטבע צף. הבנק המרכזי קובע את הגבולותערכי גבול לקורס, שבהם הוא יכול לנוע בכיוון של ירידה או עלייה. כאשר הערכים חורגים מגבולות הסל הדו-מטבעות, הבנק המרכזי מסדיר צעדים לייצוב שער החליפין. נוהג זה עוזר לשמור על ערך הרובל הרוסי ברמה הנדרשת כדי לתמוך ביצואנים למדינות זרות.

ניתן לומר שסל המטבעות הכפול במילים פשוטות הוא דרך לייצב את הרובל הרוסי, המשמש את הבנק המרכזי. שיטה זו קובעת את שער החליפין הריאלי של הרובל מול שני המטבעות הנפוצים ביותר, מה שמאפשר להבין את ערכו של המטבע המקומי בשוק הבינלאומי.

היסטוריה של הופעה

הרעיון של הצגת שער חליפין אפקטיבי של הרובל הרוסי עלה עוד ב-2003. היה צורך להתאים את שער החליפין הנומינלי לפי מדדי אינפלציה, מקומיים וזרים, וכן להשוות למניות של מטבעות זרים שונים המעורבים בפעולות הסחר של הפדרציה הרוסית.

בתחילה התמקד הבנק המרכזי במדיניותו בדולרים בלבד, אך עם הזמן גישה זו איבדה את הרלוונטיות והיה צורך להשוות בין הרובל למטבע יציב אחר - האירו. זה קרה על רקע היחלשות הדולר והתחזקות הפוזיציות של המטבע המשותף האירופי בהתנחלויות בינלאומיות.

בשל העובדה שבסחר נעשה שימוש בעיקר בדולרים אמריקאים ובאירו, החישוב של אינדיקטור זה הצטמצם להשוואה מדויקת של הרובלעם שני המטבעות האלה.

להתרחק מהתלות בדולר

הבנק המרכזי רצה להפחית את השפעת הדולר האמריקאי על שער הרובל, כך שהוא יהיה פחות תלוי בתנודות במטבע הזר הזה. לשם כך, נוצר סל דו-מטבעות, שהפך לאמות המידה למדיניות המוניטרית של הבנק המרכזי של הפדרציה הרוסית.

כאשר הסל הדו-מטבעי הופיע לראשונה, 90% ניתנו לדולרים ו-10% לאירו. ובהדרגה חלק ההשפעה על שער הדולר ירד, בעוד זה של האירו גדל, ועד ה-8 בפברואר 2007 הוא נעצר בסכום התקף היום.

רוצה להגביר את התנודתיות

העלאת חלקו של האירו בחישוב סל המטבעות הכפול בוצעה במטרה להפחית את התנודתיות של שער הרובל, כלומר להפוך את המטבע הרוסי להמרה בקלות. סל מטבעות כפול במילים פשוטות הוא מה שנקרא בנצ'מרק שלפיו הבנק המרכזי בונה את מדיניות המט ח שלו.

למעשה, שני סלי מטבעות מחושבים. הראשון הוא זה שהוזכר לעיל, שחישובו הוא לגלות את ערכו של הרובל ביחס לדולר האמריקאי והאירו. סל הדו-מטבע השני של הפדרציה הרוסית משמש לחישוב שער החליפין הריאלי של הרובל בהתבסס על שערי החליפין של אותן מדינות איתן יש לרוסיה קשרי סחר כלשהם.

העלייה בנתח האירו לא הפחיתה את התנודתיות

Time מראה שהירידה בנתח הדולר לטובת המטבע האירופי סייעה להפחית את התנודתיות בטווח הקצר. על רקע העובדה שהבנק המרכזי מנסהבכל האמצעים כדי למלא את הרזרבות ככל האפשר, ביוני 2015 הוכר הרובל הרוסי כמטבע הפכפך ביותר.

עליך להבין שככל שהבנק המרכזי קונה יותר מטבע חוץ, כך הוא מנפיק יותר רובלים לשוק, מה שעוזר להגדיל את ההיצע תוך שמירה על הביקוש באותה רמה. לדבריהם, תיקון של מדיניות הבנק המרכזי עשוי לכפות ירידה חדה ברובל, כלומר חריגה משמעותית מהגבול העליון של המסדרון של הסל הדו-מטבעות.

הבנק המרכזי חייב לפקח כל הזמן על שינויים בערך של המטבעות של ארה ב ושל גוש האירו. מומחים אומרים שחלק ההשפעה של מטבעות חוץ צריך להיות דינמי ולהשתנות בהתאם לשינויים בהיקף פעולות הסחר שמתבצעות עם מדינות אלו.

עלות הנפט הגיעה לרובל

הירידה החדה במחיר הנפט גרמה מכה משמעותית לרובל מול מטבעות אחרים. אבל המדיניות של מסדרון כפול גמיש מאפשרת לפתור את המצב ללא הפסדים רציניים. המשמעות היא שבמידת הצורך, הבנק המרכזי של הפדרציה הרוסית פשוט מוריד את הסף התחתון או מגדיל את העליון. פעולות כאלה יכולות להתבצע ללא כאב על ידי עתודת זהב ומטבע חוץ גדולה, המשמשת ברגעים הקריטיים ביותר.

הערך של סל המטבעות הכפול אינו אלא מדד פשוט. שערי חליפין ריאליים נקבעים על ידי מסחר בבורסת המטבעות הבין-בנקאית של מוסקבה. השער להיום נקבע לפי תוצאות המסחר אתמול. בהשוואה למציעים אחריםהבנק המרכזי הוא המנהיג ללא ספק, ותנודות המטבע תלויות בפעולותיו.

בורסת המסחר קובעת את השער

נראה שהשער נקבע כתוצאה ממסחר, כלומר לפי שיטות שוק, אך בשל כמות המשאבים הגדולה של משתתף כמו הבנק המרכזי, הוא קובע באופן עצמאי ערך מקובל שיעור עבורו. בשל העובדה שהפדרציה הרוסית מדורגת במקום השלישי במונחים של יתרות זהב ומטבע חוץ בעולם, הבנק המרכזי מסוגל להגן על הרובל כמעט מכל ספקולציה.

מצב זה, כאשר שער החליפין של סל המטבעות הכפול יורד, אינו גורם שלילי לחלוטין. כל כלכלן מבין שככל שהרובל הופך יקר יותר, הסחורה הרוסית יקרה יותר בחו"ל, וכתוצאה מכך, המוכרים יתמודדו עם יותר ויותר תחרות. לכן, לפעמים זה מועיל להחליש מעט את המטבע כדי למכור בהצלחה רבה יותר סחורות בחו"ל.

ונראה שההפך הוא הנכון לגבי האוכלוסייה: זה משתלם יותר כשהרובל חזק, כלומר כוח הקנייה עולה, אבל בכל מקרה, אם הענף יאבד את השווקים שלו בחו ל להוביל לצמצום ייצור, מקומות עבודה, עלייה באבטלה והשלכות לא נעימות אחרות. וזו תוצאה לא רצויה של מדיניות הבנק המרכזי, ולכן הממשלה תמיד תמנע מהשלכות כאלה.

יחד עם זאת, המדינה תמיד תנסה למצוא פשרה בין יצואנים לאנשים רגילים שרוצים לקנות משהו בחו ל. ובבנק המרכזי הזהסל מטבעות כפול תמיד יעזור, בעזרתו תמיד תוכל לראות את המחיר האמיתי של המטבע הלאומי.

מוּמלָץ:

מהו מדד הדאו ג'ונס במילים פשוטות? כיצד מחושב מדד הדאו ג'ונס ועל מה הוא משפיע

המשפט "מדד דאו ג'ונס" נשמע ונקרא על ידי כל תושב המדינה: בחדשות הטלוויזיה של ערוץ RBC, בעמוד העיתון קומרסנט, בסרטים מלודרמטיים על חייו הקשים של ברוקר זר; פוליטיקאים אוהבים לנסח מונח פיננסי מוזר

סוגי זיכיון. מהו זיכיון במילים פשוטות

עסק הזכיינות צץ כמענה לצורך בפיתוח השוק המתעורר עבור כל חברה מצליחה. על מה זה?

מיקור חוץ: יתרונות וחסרונות. מה זה מיקור חוץ במילים פשוטות

מיקור חוץ - האצלת משימות לא לעובדי הארגון שלך, אלא למומחים של צד שלישי. כרגע היא תופסת תאוצה עקב חיסכון משמעותי בשימוש בשירותים אלו. יש לזכור כי העבודה תתבצע על ידי מומחה בעל פרופיל מסוים

מס USN - מה זה במילים פשוטות, איך הוא מחושב

חברות רוסיות רבות פועלות תחת מערכת המיסוי הפשוטה, USN. מהי הספציפיות שלו?

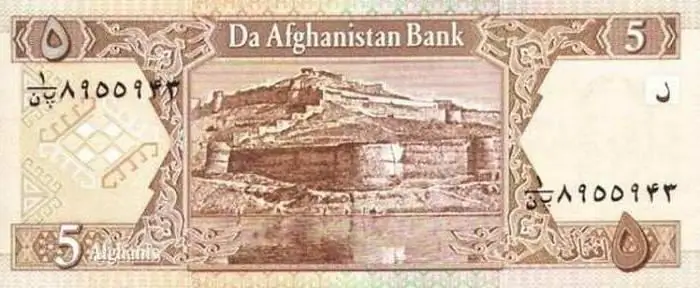

המטבע של אפגניסטן: ההיסטוריה של המטבע. מידע סקרן על המטבע

מטבע אפגני לאפגניות יש כמעט מאה של היסטוריה, עליה נדון בחומר זה