2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-01-24 13:16:45

כאשר מרחיבים את העסקים, חברות רבות מוצאות שותפים חדשים וחותמות איתם חוזים. יחד עם זאת, קיים חשש לכישלון: אפשריים אי תשלום כספים, התעלמות מתנאי החוזה, סירוב לספק סחורה וכדומה. כדי להגן על עצמם ולהבטיח את הצלחת העסקה, הם פונים להסדרים. באמצעות מכתבי אשראי בבנק. שיטה זו לביצוע תשלומים מבטיחה עמידה בכל ההסכמים בין השותפים ועונה על הדרישות והציפיות מהעסקה של שני הצדדים.

מהות הוראת התשלום

מכתב אשראי הוא התחייבות כספית של הבנק לשלם בהעברה בנקאית את מסמכי לקוח המוכר בסכום ובתנאים המפורטים במסמך. כל הפרטים נקבעים על ידי הקונה, עליו הוא מדווח לבנק שלו, גם במתן בקשה מלאה לפתיחת חשבון אשראי זה. תשלומי מכתב אשראי טוביםדרך לאבטח את העסקה עבור שותפים לפי תנאי החוזה.

יש מזומן וצווי תשלום דוקומנטרי. הסוג הראשון הוא מסמכים נומינליים הקובעים תרומה של סכום מסוים על ידי אדם או ישות משפטית כדי למשוך אותו במדינה אחרת. הסוג השני הוא למעשה הסכם שעל בסיסו על הבנק של הלקוח, בהתאם להנחיותיו, לשלם כספים לצד שלישי. ארגון מסחרי זה יכול להורות לבנק אחר - צד רביעי - לבצע תשלום לאחר מתן המסמכים המוסכמים.

משתתפים במבצע

האנשים הבאים לוקחים חלק בביצוע וביישום של סוג זה של התנחלויות:

- קונה - אדם פרטי או ישות משפטית (מבקש, יבואן), הוא יוזם הסדר בנקאי במכתב אשראי לפי הסכם לטובת המוכר ומעביר את סכום הכסף הנדרש לחשבון הבנק;

- בנק המנפיק: הוא פותח מכתב אשראי ולוקח על עצמו התחייבויות כלפי המוכר בשם הקונה;

- בנק שמשלם עבור מכתב האשראי (בנק מבצע);

- מוכר (יצואן, מוטב) - אדם שנפתח לטובתו מכתב אשראי ולחשבונו יתקבלו כספים.

הבנק המנפיק יכול להיות בו-זמנית הבנק המבצע, כלומר הוא פותח מכתב אשראי ומשלם למקבל הכספים כאשר האחרון מגיש את המסמכים שנקבעו בצו התשלום. אך לעיתים קרובות מועברת סמכות התשלום לבנק המבצע. זה קורה בעיקר כאשר הקונה והמוכרנמצאים במדינות שונות. במקרה זה, לא נוח לבצע תשלומים באמצעות המחאות. הסדרים באמצעות מכתבי אשראי הם הדרך הטובה ביותר ליצור יחסי אמון. לפיכך, הבנק המנפיק אינו פועל ישירות מול הפקיד, אלא בשיתוף צד רביעי - הבנק המבצע, אשר נמצא במדינת מקבל הכספים. בנק זה מודיע למוכר על מכתב האשראי ותנאיו, ומאשר את האותנטיות של התחייבות תשלום זו.

פרט חשוב

כאשר משלמים עבור סחורה בדרך הנ ל, הבנקים עובדים רק עם המסמכים שסופקו על ידי המבקש. לארגונים האלה אין שום קשר למוצר. גם הסכמים קיימים בין הקונה למוכר אינם נלקחים בחשבון. תשלומים שאינם במזומן במכתבי אשראי מספקים רק את הצד התיעודי, המוסכם בעת פתיחת התחייבות תשלום. ואנשים המעוניינים להשתמש בסוג זה של תשלום צריכים לקחת זאת בחשבון.

צריך ערבות בנקאית

מתן הלוואה ללקוח על ידי בנק מבצע בהתאם להסכם הוא די נפוץ. תשלומים באמצעות מכתב אשראי מתבצעים לרוב בעת ביצוע עסקאות סחר חוץ, או בעת הרחבת שוק המכירות. קורה שהספק אינו מעוניין לספק את הסחורה ללא הבטחת תשלום, והקונה מסרב לשלם, מבלי להיות בטוח שהמוצרים המוסכמים יסופקו בהתאם לתנאי החוזה. במקרה זה, הסדר לפי מכתב אשראי הוא דרך להגיע להסכמה בין הצדדים להסכם.

הליך תשלום ללא מזומן

העברת הכספים בצורה של מכתב אשראי מתבצעת במספר שלבים:

- חתימה על הסכם בין מוכר הסחורה לקונה.

- הגשת הבקשה האחרונה לבנק המנפיק לפתיחת מכתב אשראי. הודעה רשמית (בטלגרף או בדואר) של בנק הצד שכנגד (המוציא לפועל) על פתיחת מכתב אשראי למוכר.

- משלוח לקונה הסחורה.

- מתן מסמכים: מהמוכר לבנק המנהל, מהאחרון - לבנק המנפיק, ממנו - לקונה. מחיקת כספים מחשבון הקונה.

- העברת כספים לבנק המנהל מהמנפיק. ביצוע תשלום למוכר.

במהלך העסקה, המנפיק מחייב את הסכום הנקוב בחוזה מחשבון הלקוח ושולח אותו לבנק המבצע, אשר, באנלוגיה, בוחר בטופס הפשרה "מכתב אשראי" וקדם- מפקיד את הכספים המיועדים לתשלום עבור הטובין ("מכתב אשראי מופקד"). אבל יש גם "מכתב אשראי מובטח". אז התשלום מתבצע רק במסגרת ערבות הבנק.

כאשר מופקד מכתב אשראי, העברות בנקאיות המנפיקות לבנק הצד שכנגד את הסכום הנקוב בחוזה למשך מלוא התחייבות התשלום. הכספים ניתנים על ידי הקונה, או שניתן לו הלוואה, במסגרתה מתבצעים תשלומים.

במקרה של מכתב אשראי מובטח, הבנק המבצע מקבל את הזכות לחייב כספים מחשבון הכתבהבנק המנפיק בסכום מכתב האשראי, או מספק שיטות תשלום אחרות. ההליך לפיצוי הכספים לבנק המנפיק על ידי המשלם נקבע בחוזה.

כאשר הסחורה נשלחת, והספק מאשר עובדה זו עם המסמכים הרלוונטיים, הבנק המבצע משלם עבור העסקה. לפיכך, הזמן המוקצה להתנחלויות מצטמצם מאוד.

סוגי מכתבי אשראי

פקודות בנק לתשלום מחולקות לנקודות הבאות:

- בלתי חוזר: המשלם אינו יכול לשנות את תנאי ההתחייבות באופן חד-צדדי, ללא הסכם מראש עם מקבל התשלום.

- ניתן לביטול: למשלם הזכות לשנות את תנאי החוזה ללא הסכמת מקבל הכספים ויכול לבטלו לפני תום התקופה המוסכמת.

- אושר - הבנק המבצע לוקח אחריות על התשלום.

- לא אושר - הבנק אינו מתחייב לשלוט בתשלום.

- Renewable (Revolving) - מכתב אשראי שחוזר על עצמו כאשר עסקה חוזרת על עצמה או שהיא שיטתית.

- פשרה ללא מזומן עם סעיף אדום - הסמכה לבנק המבצע לבצע מקדמה למוכר בסכום מסוים לפני מתן המסמכים הדרושים.

- ניתן להעברה - חל אם אנשים אחרים הם הספקים של הסחורה. ואז נוהל חישוב מכתבי האשראי משתנה מעט: המוכר מורה לבנק המבצע להעביר אליהם חלקית או מלאהסמכות לקבל כספים.

- מצטבר - מספק הזדמנות למבקש להוסיף את הסכום שלא הוצא במהלך העסקה למכתב אשראי חדש המוחזק באותו בנק מבצע (אחרת, הכספים יוחזרו לחשבון הקונה בבנק המנפיק).

- חוזר: מאפשר לקבל כסף בכל בנקים - צדדים נגדיים של הבנק המנפיק שסיפק את ההלוואה.

תשלומים במסגרת מכתב אשראי הם תמיד עסקאות שאינן במזומן המאפשרות רישום לתשלום ליחיד או לישות משפטית אחת בלבד.

עדינות הפעולה

כאשר מעבדים התחייבויות תשלום מסוג זה, הלקוחות צריכים לקחת בחשבון כמה ניואנסים:

- במקרה של שינוי בתנאי מכתב אשראי הניתן לביטול או ביטולו, על הבנק המנפיק ליידע את מקבל הכספים על עובדה זו. יש לעשות זאת לא יאוחר מיום העסקים שלאחר היום שבו בוצעו השינויים.

- מכתב אשראי בלתי חוזר נחשב כשינוי או בוטל כאשר הבנק המבצע מקבל את הסכמת מקבל הכספים. שינוי חלקי של תנאי מכתבי האשראי על ידי האחרון אינו מותר.

- כדי לבצע שינויים או לבטל מכתב אשראי מאושר, נדרשת הסכמת הבנק המיועד ומקבל הכספים.

- חישובים במסגרת מכתב אשראי הם תשלומים המבוצעים על ידי ארגונים מסחריים, לכן, מקבל הכספים לומד על פתיחת התחייבות כספית ישירות מהבנק המנפיק או מהבנק שלו (עםהסכמתם של האחרונים).

- תשלומים מסוג זה מתבצעים רק בהעברה בנקאית.

- תשלומים של כספים במסגרת מכתב אשראי כפופים להסכמי לקוחות עם בנקים והסכמים בין האחרונים.

טופס בקשה

לשלם עבור הסחורה בדרך הנ ל, המשלם מגיש לבנק 2 בקשות המהוות הוראה לבנק לפתוח מכתב אשראי. הבקשה מוגשת בטופס שפותחה על ידי החברה עצמה. במקרה זה, יש לציין את הנתונים הבאים:

- תאריך ומספר מסמך;

- סכום תשלום;

- פרטים של כל הצדדים לעסקה: משלם, בנק מנפיק, ארגון מבצע, מקבל כספים;

- סוג מכתב אשראי;

- תקופת התוקף שלו;

- רשימת המסמכים שיסופקו על ידי מקבל הכספים, הדרישות עבורם והתאריך האחרון להגשתם;

- איך מבוצע מכתב האשראי;

- מטרת תשלום זה;

- משלוח, מקבל, יעד;

- תאריך סגירת תהליך העברת הכסף;

- אחוז העמלה של הבנקים מהעסקה ומההליך לתשלום שלה.

זוהי רשימה של מידע בסיסי, אך המסמך עשוי להכיל כל מידע שמעניין את המבקש. מידע מפורט יותר כלול בתקנה של הבנק המרכזי של הפדרציה הרוסית מ-19 ביוני 2012 N 383-P "על הכללים להעברת כספים" (סעיף 6.7).

שיטות ביצוע של מכתבי אשראי

ישנן מספר שיטות המשמשות בנקים לתשלום עבור עסקאותללא מזומן:

1. ביצוע תשלום לאחר שהמוכר מספק את המסמכים הדרושים.

2. דחיית תשלום: מתבצע מספר ימים לאחר קבלת רשימת המסמכים המוסכמת בבנק או לאחר תקופה מסוימת לאחר משלוח הסחורה.

3. ביצוע תשלום מעורב: חלק מהסכום משולם בהצגת מסמכים, חלק - מספר ימים לאחר המשלוח.

4. קבלת שטר חליפין: הוא מתקבל על ידי הבנק המנפיק או מנהל ההוצאה לפועל ומשולם בתוך הזמן המוסכם.

5. משא ומתן על מסמכים: הבנק המבצע רוכש שטר חליפין (טיוטה) שנמשך בבנק אחר לגמרי, או מסמכים בהקדמה למוטב (למוכר) או בהבטחה לתשלום המקדמה לפני יום הבנקאות בו אמור הבנק לקבל החזר. מהבנק המנפיק. שיטה זו משמשת כאשר בעל הסחורה רוצה לקבל כסף מיד, והקונה רוצה לשלם עבור הסיטונאי זמן מה לאחר קבלתו.

יתרונות של התחייבויות בנקאיות

תשלומים באמצעות מכתבי אשראי הם עסקאות פיננסיות שיש להן מספר יתרונות, כלומר:

- הקצאת אחריות לארגונים מסחריים על חוקיותן של עסקאות כספיות בצורה של מכתב אשראי;

- לוודא תשלום למוכר במלואו;

- להחזיר את מלוא הסכום לקונה במקרה של ביטול המכירה;

- עמידה מלאה בתנאי החוזה בין הצדדים עקב שליטה בבנק;

- שימור כספי הקונה בתוך הארגון.

חסרונותהסדרים באמצעות מכתב אשראי

בנוסף להיבטים החיוביים, להזמנות תשלום אלה יש כמה חסרונות, כלומר:

- בכל שלב של העסקה, יש צורך לספק מספר רב של מסמכים;

- עלות גבוהה של תשלום זה ללא מזומן לשני הצדדים.

למרות אי הנוחות הקיימת בצורת תשלום זו, פשרה באמצעות מכתבי אשראי דוקומנטריים מבטיחות את הצלחת העסקה, מבטיחות את השקיפות והחוקיות שלה, וכן מאפשרות ללקוחות הבנק למצוא שותפים עסקיים חדשים ולפתוח קשרים, מצליח ומבטיח.

מוּמלָץ:

היכן עדיף לבטח רכב במסגרת OSAGO? באיזה מקרה רכב אינו מבוטח במסגרת OSAGO?

חובבי רכב רבים תוהים מדי יום היכן עדיף לבטח רכב במסגרת OSAGO. יש להתייחס לנושא זה באחריות. כל נהג צריך לדעת איך לקנות כיסוי ביטוחי בצורה נכונה

חישובים במסגרת מכתב אשראי: סכימה, תכונות, יתרונות וחסרונות

מכתב אשראי - מה זה? זוהי חובת הבנק לבצע, בשם הלקוח ועל חשבונו, תשלומים ליחידים ולגורמים משפטיים בסכומים הנקובים ובתנאים המפורטים בהזמנה. המאפיין העיקרי במסגרת הסדר מכתבי האשראי הוא שהבנקים עוסקים רק במסמכים, וכלל לא בסחורה שמייצגים ניירות אלו

מכתב אשראי בעת רכישת נדל"ן. הסכם מכתב אשראי

רכישת נדל"ן היא עסקה בסיכון גבוה, כך שהמוכר רשאי לדרוש ביצוע עסקה רק באמצעות מכתב אשראי. זה מובן, שכן התנחלויות המשתמשות במערכת כזו הן האפשרות האמינה ביותר עבור שני הצדדים. לכן נדרש לשקול בפירוט לא רק מה זה, אלא גם איך זה עובד במציאות

מכתב אשראי. סוגי מכתבי אשראי ושיטות ביצועם

מכתב אשראי הוא אמצעי תשלום בין מוכר לקונה כאשר מוסדות פיננסיים פועלים כמתווכים. המשלם וקונה הטובין מעבירים את הכספים לבנק, אשר מעביר אותם לחשבון הבנק המנפיק

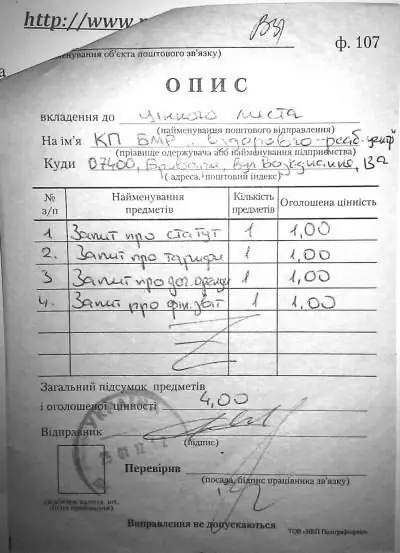

מכתב רשום עם תיאור מצורף. הליך שליחת מכתב רשום עם תיאור הקובץ המצורף

בעידן טכנולוגיית המחשב, אנשים כותבים מכתבי נייר זה לזה פחות ופחות. אולי נראה שבעתיד הקרוב ארגון כזה כמו סניף הדואר בדרך כלל יתיישן. אבל במציאות זה רחוק מלהיות המצב. לעתים קרובות, זה פשוט בלתי אפשרי לעשות בלי העברת דואר. במאמר זה נשקול את הליך שליחת מכתב רשום עם תיאור מצורף. בואו נדבר גם על כמה זמן ייקח המכתב, וכמה עולה שירות כזה