2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-01-24 13:17:05

מכתב אשראי הוא עסקה פיננסית שבה ניתנת פקודה לבנק המשלם לכיוון הבנק של המוטב. מניפולציה בנקאית מתבצעת ביוזמת לקוחות, מטעמם בהתאם להסכם השותפות. הצו מורכב מביצוע תשלומים על ידי יחיד או ישות משפטית במסגרת התנאים המוסכמים על פי ההזמנה.

דוגמאות לעסקאות בנקאיות

לאחר שלמדנו את המושג וסוגי מכתבי האשראי, נתמקד בעובדה שלפורמט זה של הסדרים הדדיים באמצעות בנק יש גם היבטים חיוביים וגם חסרונות. ניתן לכנות מכתב אשראי התחייבות כספית מותנית, המתקבלת על ידי הבנק בהוראת המבקש, לפיה המוסד הפיננסי לוקח על עצמו את החובה לשלם למוטב בסכום הנקוב במסמכים. זה קובע רמת אבטחה גבוהה ומהווה ערובה לכך שאף אחד מהצדדים לא יתבדה. אפשר לתאר את המצב בצורה פשוטה יותר. לדוגמה, פירמה אחת רוצה לרכוש מוצר מסוים ממוצר אחר, אך בשל סיכון אינה רוצה לשלם עבורו מיד. במצב הזההקונה מבקש מהבנק לשלם עבורו עבור הסחורה, תוך שהוא מספק לו קבלה על כך שהתשלום יתבצע מאוחר יותר, עם קבלת הסחורה. הבנק מעביר למוכר סכום מסוים של כספים, ולאחר מכן, על בסיס קבלה, גובה כספים מהקונה. הסדרים עם הבנק ובין הצדדים במתכונת זו ידועים כפשרה במכתבי אשראי. סוגי מכתבי אשראי קובעים את הדקויות האישיות של שותפות בין 4 צדדים.

מכתב אשראי כצורה של צמצום סיכונים

בעת יצירת שותפויות בין יזם לארגון, וכן בין יחידים ליזמים בודדים, קיים סיכון גבוה לאובדן כסף או סחורה בעת כריתת הסכם או בהסדרים הדדיים. סוגי מכתבי האשראי המוצגים במגזר הבנקאי מאפשרים להימנע מהפסדים משמעותיים בעת ביצוע עסקאות בסכומים גבוהים. הסיכונים ממוזערים בשל העובדה שכל תהליך פיננסי במסגרת מכתב אשראי מיושם בפיקוח קפדני בו זמנית של שני בנקים. אי עמידה בתנאי החוזה עם מי מהצדדים אינה נכללת לחלוטין. ספק המוצרים, כמו גם הקונה שלו, פשוט אינם יכולים להיכשל במילוי התחייבויותיהם במסגרת השותפות.

סוגי מכתבי אשראי

בשימוש במכתבי אשראי להסדרים הדדיים, חשוב ביותר לבחור את סוג הפעולה המתאים. פתיחתו של האחרון מתבצעת על ידי הבנק אך ורק בהוראת המשלם, ולכן הבחירה לגבי מתכונת הפעולה נשארת בידי המשלם. מידע לגבי תת-סוג הבנקאות החשודעסקאות כלולות בחוזה. בהתאם לסטנדרטים של הבנק המרכזי של הפדרציה הרוסית, נהוג להבחין בין סוגי מכתבי האשראי הבאים:

- מכוסה, או מופקד.

- חשוף, או מובטח.

- ניתן לביטול.

- בלתי חוזר.

- אושר. זה יכול להיות ניתן לביטול או בלתי חוזר.

עסקאות בנקאיות מכוסות ובלתי מכוסות

עסקאות מופקדות ומובטחות הן ההסדרים הנפוצים ביותר באמצעות מכתבי אשראי. סוגי מכתבי אשראי קובעים את מפרט הפעולות עצמן.

- מבצע מכוסה. במצב זה, בעת פתיחת מכתב אשראי, הבנק המנפיק מעביר כספים מחשבון המשלם על כל סכום מכתב האשראי. זה נקרא כיסוי. הכספים מועברים לרשות הבנק של המוציא לפועל למשך כל תקופת ההתקשרות.

- פעולה לא מכוסה. פעולה בנקאית מובטחת מאפשרת העברת כספים על ידי הבנק המנפיק בעת פתיחת מכתב אשראי. לבנק המבצע פשוט ניתנת הזכות למחוק כספים מחשבונו בשווי מכתב האשראי. הליך חיוב הכספים מחשבון כתב המתנהל בבנק המנפיק נקבע בהסכמים מיוחדים בין מוסדות פיננסיים.

וריאציות של עסקה בנקאית מאושרת

מכתב אשראי מאושר, שסוגיו עשויים להשתנות בהתאם למפרט העסקאות (ניתן לביטול ובלתי חוזר), הוא מכתב אשראי, עםמילוי אשר מקבל על עצמו המוסד הפיננסי המבצע התחייבויות לביצוע התשלום, ללא קשר לעובדת העברת הכסף מהבנק בו הוצא מכתב האשראי המאשר. הנוהל להסכמה על ניואנסים של הפעולה נקבע על ידי הסכמים בין בנקאיים. התשובה לשאלה איזה שילוב של סוגי מכתבי אשראי בלתי אפשרי נעוצה דווקא בהגדרה שהוצגה לעיל. טנדמים אחרים פשוט לא מקובלים.

עסקאות ניתנות לביטול ובלתי חוזרות

מכתבי אשראי ניתנים לביטול ובלתי חוזרים נחשבים לא פחות פופולריים בהסדרים הדדיים. גם לסוגי מכתבי אשראי בקטגוריה זו יש פרטים משלהם.

- ניתן לשדרג או לבטל פעולה בנקאית הניתנת לביטול על ידי הבנק המנפיק. הבסיס לסירוב עשוי להיות צו בכתב של המשלם. אין צורך בתיאום עם מקבל הכספים במצב זה. לאחר משיכת מכתב האשראי, הבנק המנפיק אינו נושא באחריות כלשהי כלפי המשלם.

- פעולה בטוחה בכשל ניתנת לביטול רק אם הנמען יסכים לשנות את תנאי השותפות ויגיש אותה לבנק המבצע. שינוי חלקי של התנאים עבור קטגוריה זו של יישובים הדדיים לא מסופק.

למקבל הכספים לעסקה בנקאית יש את הזכות לסרב לתשלום, אך עד תום תקופת תוקפו ובתנאי שניואנס זה יצוין בחוזה. מותר בתיאום מראש וקבלת צד שלישי, אשרמורשה על ידי זכויות המשלם.

מגוון הפורמטים העיקריים של פעילות בנקאית

ישנם לא רק את הסוגים העיקריים של מכתבי אשראי, אלא גם את הזנים שלהם. ניתן לציין את השינויים הבאים בעסקאות הבנקאיות:

- עם סעיף אדום. מדובר בהסכם לפיו הבנק המנפיק מעניק זכות לבנק המבצע לבצע תשלום בצורת מקדמה לספק הסחורה. גובה המקדמה נקבע מראש וניתן לפני מתן השירות או משלוח הסחורה. סוגים אלה של מכתבי אשראי הם המבוקשים ביותר בהתנחלויות בינלאומיות, מכיוון שהם מגבירים את רמת האמון בין הצדדים.

- פעולה מסתובבת. זהו מכתב אשראי, הנפתח בחלקו לתשלומים במסגרת סכום החוזה. הוא מתעדכן אוטומטית כאשר אתה משלם עבור כל אחד ממשלוחי הסחורה או עבור כמות מסוימת של שירותים. להפחתה מחזורית בהיקף הכספי של החוזה עם משלוחים שיטתיים, מכתב אשראי זה הוא אידיאלי. סוגי מכתבי אשראי בקטגוריה זו פופולריים.

התנחלויות הדדיות

בעת כריתת חוזים, החוזים חייבים לציין את צורת ההסדרים ההדדיים, כמו גם את המאפיינים של אספקת הסחורה או התוכנית למתן שירותים. סוגי מכתבי האשראי המתוכננים ומאפייניהם נקבעים בהכרח במסמכים. ניירות צריכים להכיל את המידע הבא כדי למנוע בעיות:

- שם הבנק המנפיק.

- שם המוסד הפיננסי שיעשה זאתשירות למקבל הכספים.

- נתוני זיהוי של מקבל הכספים.

- גודל עסקת בנק.

- סוגי אשראי דוקומנטרי לשימוש.

- פורמט של יידוע הנמען על פתיחת עסקה בנקאית.

- פורמט יידוע המשלם על מספר החשבון, המיועד להפקדת כסף. החשבון נפתח על ידי מוסד פיננסי מבצע.

- תקופת מכתב האשראי עצמו, תנאי מסירת המסמכים וכללי ביצועם.

- מפרט תשלום עסקה.

נקודות חשובות

כדי שהשותפות תצליח, על המשלם ללמוד באופן עצמאי או בעזרת מומחה את הפורמט הזה של פעילות בנקאית, תוך התמקדות במי משתמש באילו סוגים. כתבי האשראי משתנים בהתאם לפורמט ההסדרים ההדדיים. עבור מקרה מסוים, עליך לבחור את פורמט השותפות האופטימלי. ראוי לציין כי במקרה של הפרה של מתכונת ההסדר, כל האחריות מוטלת על המוסדות הפיננסיים בהתאם לחוק. זה קובע את העובדה שנציגי מוסדות פיננסיים קשובים במיוחד לאימות התיעוד המאשר את אספקת הסחורה, ביצוע כמות מסוימת של עבודה או מתן שירות.

יתרונות וחסרונות

לסוג זה של תשלום ללא מזומן יש גם פלוסים וגם חסרונות. ההיבטים החיוביים של השותפות כוללים נוכחות של 100% ערבות לתשלוםמוכר סחורה או ספק שירות. הבקרה על ביצוע הסדרי ההסדר ההדדיים במסגרת העסקה מתבצעת על ידי המוסדות הפיננסיים עצמם, דבר המבטל את הסיכון להונאה ומילוי נאות של התחייבויותיהם על ידי כל אחד מהצדדים. בעת ביצוע פעולה בנקאית, בשל דחיית התשלום, הקונה אינו מושך חלק מההון מהמחזור הכלכלי. התשלום עבור סחורות או שירותים מתבצע כאילו בתשלומים. במועד החתימה על החוזה, ייתכן שלקונה לא יהיו כספים בידיו. הרגע הזה גם מהווה חיסרון, אבל כבר עבור מוכר הסחורה ונציג השירותים. הם מקבלים כסף באיחור. ראוי להזכיר כי תכנית השותפות במכתב האשראי היא מסובכת מאוד, ולא ניתן יהיה להבין אותה מיד. עם זאת, הנוהג העולמי מראה שאנשי עסקים שניצלו פעם את ההצעה לעולם אינם משתמשים בפורמטים אחרים של תשלום. היתרון במונחים של מדדי אבטחה גבוהים מכסה לחלוטין את זרימת העבודה המורכבת והעמלות הגבוהות יחסית של הבנקים.

מוּמלָץ:

חישובים במסגרת מכתב אשראי הם הליך ההסדרים, סוגי מכתבי אשראי ושיטות ביצועם

כאשר מרחיבים עסקים, חברות רבות מתקשרות בהסכמים עם שותפים חדשים. יחד עם זאת, קיים חשש לכישלון: תיתכן אי תשלום כספים, אי עמידה בתנאי החוזה, סירוב לספק סחורה וכדומה. להבטחת העסקה פונים להסדרים עם מכתבי אשראי בבנק. שיטת ביצוע תשלומים זו מבטיחה באופן מלא עמידה בכל ההסכמים ועונה על הדרישות והציפיות מהעסקה של שני הצדדים

תשלומים באמצעות מכתבי אשראי: תוכנית, יתרונות וחסרונות

במסגרת מאמר זה נשקול את המאפיינים העיקריים של אמצעי תשלום פופולרי - מכתב אשראי. מוצגת תכנית יישוב הן לצד היבואן והן לצד היצואן. עיקרי האינטראקציה מאופיינים

מכתב לדוגמה של שיתוף פעולה. מכתב הצעה לדוגמה לשיתוף פעולה

גורל העסקה תלוי לעתים קרובות בתוצאות של בחינת הצעה לשיתוף פעולה. מכתב לדוגמה של שיתוף פעולה יעזור לך להפוך אותו ליעיל

מכתב אשראי בעת רכישת נדל"ן. הסכם מכתב אשראי

רכישת נדל"ן היא עסקה בסיכון גבוה, כך שהמוכר רשאי לדרוש ביצוע עסקה רק באמצעות מכתב אשראי. זה מובן, שכן התנחלויות המשתמשות במערכת כזו הן האפשרות האמינה ביותר עבור שני הצדדים. לכן נדרש לשקול בפירוט לא רק מה זה, אלא גם איך זה עובד במציאות

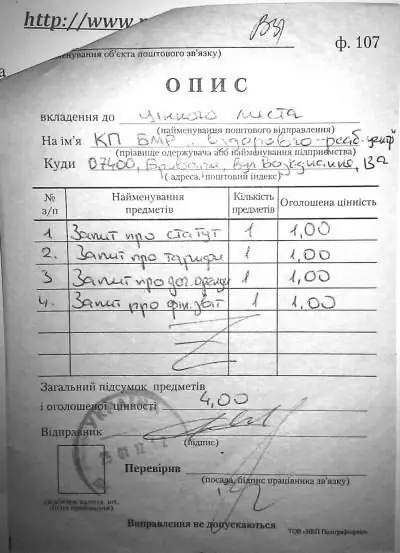

מכתב רשום עם תיאור מצורף. הליך שליחת מכתב רשום עם תיאור הקובץ המצורף

בעידן טכנולוגיית המחשב, אנשים כותבים מכתבי נייר זה לזה פחות ופחות. אולי נראה שבעתיד הקרוב ארגון כזה כמו סניף הדואר בדרך כלל יתיישן. אבל במציאות זה רחוק מלהיות המצב. לעתים קרובות, זה פשוט בלתי אפשרי לעשות בלי העברת דואר. במאמר זה נשקול את הליך שליחת מכתב רשום עם תיאור מצורף. בואו נדבר גם על כמה זמן ייקח המכתב, וכמה עולה שירות כזה