2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-06-01 07:13:55

המושג של שטר חליפין נמצא בשימוש כבר כמה מאות שנים. הוא הגיע מאירופה. ומאז, שטר החוב כ-IOU מוערך יותר מאשר אפשרויות אחרות, כגון IOU.

שטרות הונפקו הלוואות לאוכלוסייה, תשלום חובות אישיים, רכישת סחורות ושירותים. אם מי שהיה אמור לשלם את החשבון לא היה יכול לעשות זאת במועד שנקבע, אז הוא באמת יכול להתחיל למכור את הנכס שלו.

אבל, כמו כל נייר ערך או נייר חוב, לשטר יש מאפיינים מיוחדים משלו.

קונספט שטר חוב

שטר חליפין הוא טופס שנקבע בקפדנות המאשרת את ההתחייבות הבלתי מותנית של מי שהנפיק את השטר לשלם לצד השני (המחזיק בו) את סכום הכסף שצוין במקום המוסכם במסגרת המפורטת. תקופת תשלום.

ניתן לתאר חובת שטר חוב כחד צדדית, מופשטת, פורמלית ורשמית.

המסמך הפיננסי הזה נחשב משתי עמדות: מצד אחד - כנייר ערך, מצד שני- כעובדת קיום התחייבויות של הצדדים. אתה יכול גם לשייך שטר לרעיון של עסקה.

זה חד צדדי. מהמסמך עולה חובת החייב עליו לשלם את סכום הכסף למחזיק השטר. להיפך, כנושה, יש לו זכות לדרוש תשלום.

ההתחייבות לפי השטר נחשבת למופשטת, כלומר אינה תלויה בעסקה העסקית שהייתה הבסיס להנפקת נייר החוב. החייב חייב לשלם את החשבון רק משום שהאחרון מוצג עבורו.

התחייבות לשטר חוב היא רשמית. הוא תמיד מאושר בכתב, בכפוף לכל הפרטים הקבועים בחוק. הפגם של השטר מרמז על בטלותו בסופו של דבר.

תכונות השטר

בין המאפיינים של הצעת החוק הם הבאים:

- הטבע הבלתי מותנה של התחייבות כספית פירושו ששום נסיבות לא יפריעו למימושה;

- עצמאות פירושה שהפרויקט אינו קשור מבחינה משפטית לחוזה ספציפי, הוא נוצר כתוצאה מעסקה או עסקה מסוימת, אלא נפרד ממנה וקיים כמסמך נפרד;

- טופס מילוי מוגדר בקפדנות. השטר חייב להכיל את כל הפרטים הדרושים, היעדר לפחות אחד מהם הופך אותו לבלתי חוקי.

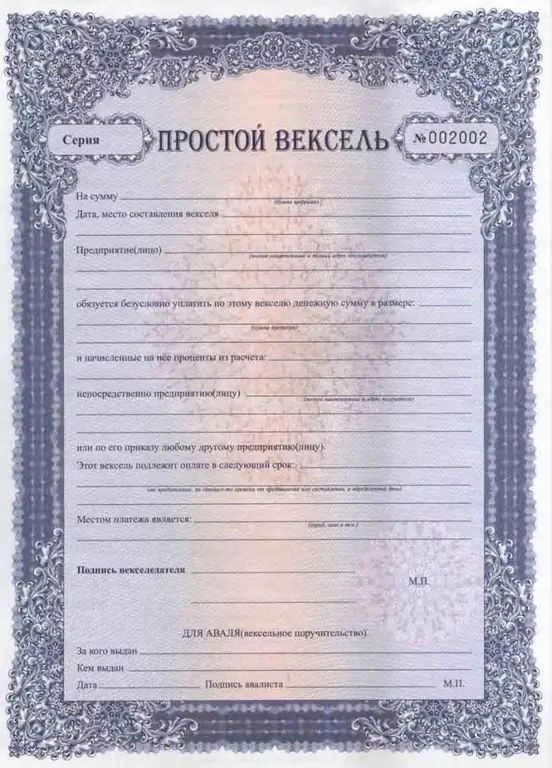

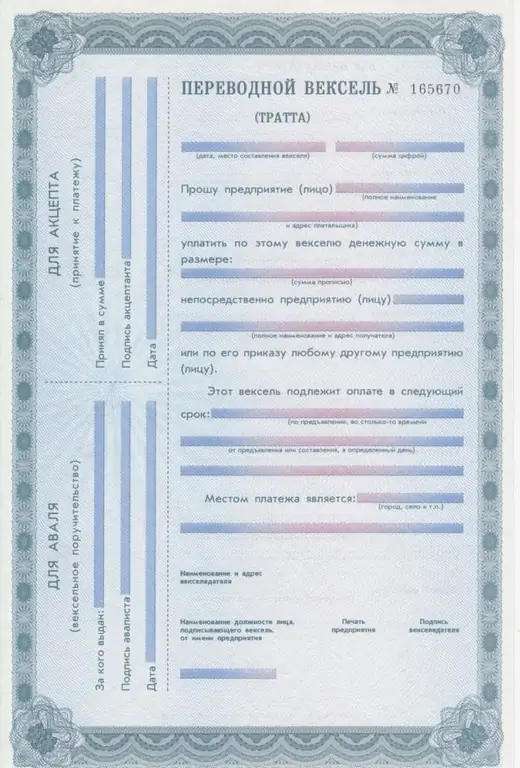

Types

סוגי שטרות הם אחד ממושגי המפתח. החשבון יכול להיות:

- פשוט - פירושו התחייבות של החייב לשלם למחזיק את הסכום המוסכם, שאינו נוסףמוּתנֶה. יש רק 2 צדדים במערכת יחסים.

- נייר העברה הוא נייר חוב עליו מקבל המשלם הודעה בכתב מהמגירה ללא כל תנאי לתשלום הסכום הנ"ל.

שלושה צדדים כבר מעורבים כאן: מי שמוציא את החשבון, מקבל הכספים, המשלם.

במקרה זה, הדבר מלווה בהכרח בנוהל (קבלה) המאשר את יכולתו של המשלם לשלם למקבל את סכום הכסף.

זה למעשה מקרה מיוחד של שטר חוב סולו. בתחילה, כל המסמכים מסוג זה פשוטים: בעזרתם החייב מחויב לשלם את הסכום הנקוב לנושה.

נוהל לניהול חשבונות של חשבונות משלו

חשבונות בהנהלת חשבונות באים לידי ביטוי בצורה שונה בהתאם למספר גורמים הקשורים לאופי שלהם. שקול את ההשפעה שלהם על השתקפות החשבונות בחשבונאות.

שטר חליפין משלו מונפק בדרך כלל על ידי הקונה לספק במצב בו הוא אינו יכול לשלם את המשלוח במזומן. למסמך כזה ביחסים דו-צדדיים יש רכוש של קבלת חוב ואינו בטחון עד שיועבר לצד שלישי.

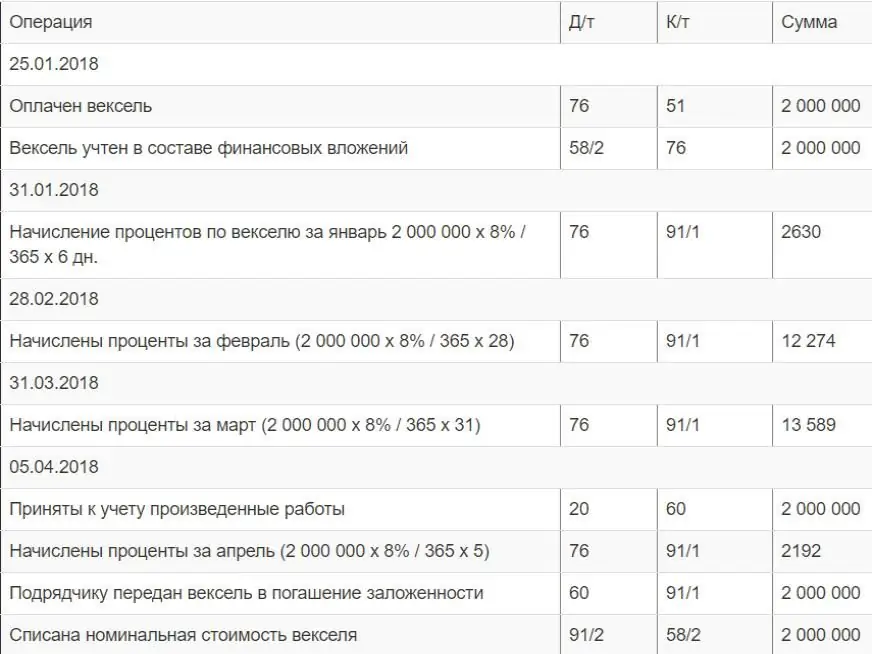

הנפקתו - הקבלה משתקפת בקונה ובספק באותם חשבונות סילוק של החוב העיקרי. רק הניתוח משתנה. ניהול חשבונות של שטרות חליפין נראה כמו התמונה למטה.

במקביל, שני הצדדים מדגימים את הופעתו של מסמך כזה במאזן. פרסום חשבון בהנהלת חשבונות ורישומים מוצגים להלן:

- buyer - כאבטחה שהונפקה על ידי: D/t 009;

- ספק - לקבלת ביטחון בצורת בטחונות: D/t 008.

אם השטר נושא ריבית, תהיה לו הכנסה חודשית, שתגדיל את סכום החוב של הקונה בשטר:

מהקונה: D / t 91 - K / t 60 veks., שבו 60 veks. - חשבונאות לשטרות שהונפקו;

אצל הספק: D / t 62 veks. - K / t 91, שבו 62 ווקס. הוא חשבון משנה של החוב על החשבון של הקונה עצמו שהתקבל

תשלום על זה יבוא לידי ביטוי כסגירת חוב:

מהקונה: D / t 60 vex.-K / t 51, where 60 vex. - חשבון משנה של חוב על שטר חוב משלו, אשר מופק;

אצל הספק: D / t 51-K / t 62 vex., where 62 vex. - חוב על השטר של הקונה עצמו, שהתקבל

במקביל יחויבו חשבונות מחשבונות חוץ מאוזנים:

- מהקונה: C/t 009;

- מהספק: C/t 008.

חשבונאות של חשבונות של אנשים אחרים כחלק מהשקעות פיננסיות

בהתבסס על סימנים של השקעות פיננסיות, ניירות שנרכשו בתג מחיר נמוך מהערך, או שטרות נושאי ריבית שיכולים לייצר הכנסה.

הם מטופלים בחשבון משנה נפרד 58-2 בהערכת השווי התואמת לסכום הרכישה על החשבון או על שווי ההסדר המוסכם בשוק. ניתן להשתמש במספר שיטות, אשר יקבעו את מיקום הרישום החשבונאי של השטרות בהנהלת החשבונות. דוגמאות מובאות להלן:

- מתירכישת ערבות זו - D/t 58-2-K/t 76;

- תשלום על ידי הקונה עבור משלוח שטר לצד שלישי - D/t 58-2-K/t 62;

- לקבל את זה כתרומה לחוק הפלילי - D/t 58-2-К/t75;

- עסקאות החלפת נדל"ן - D/t 58-2-K/t 91; D/t 91-C/t 10 (01, 04, 41, 43, 58);

- קבלה חינם - D/t 58-2-K/t 91.

מכיוון שמסמך החוב הוא אינדיבידואלי, שטרי החליפין בחשבונאות משקפים את התהליכים עבור כל אחד מהם, והערכת השווי העומדת לרשותו נעשית עבור כל יחידה. תהליך הסילוק (סילוק) מתבצע דרך חשבון 91, המרכיב את התוצאה הכספית מפעולה זו. במקרה זה, D / t 91 כולל את הערך החשבונאי של החשבון:

D/t 91-C/t 58-2.

בחשבון אשראי נוצרים 91 כספים בהתאם לשיטת הנפקת השטר. לדוגמה, דרך:

- פדיון או מכירה - D/t 76-K/t 91;

- תשלום על שטר אספקה - D/t 60-K/t 91;

- תרומה להון המורשה - D/t 58-1-K/t 91;

- הנפקת הלוואה - D/t 58-3-K/t 91;

- החלפת נכסים - D/t 10(01, 04, 41, 43, 58) - C/t 91.

שטרות חוב אינם כפופים למע מ.

ניתן לקחת בחשבון את ההכנסה המתקבלת מרכישת שטר בשתי דרכים הבאות לידי ביטוי במדיניות הפיננסית של החברה:

- ערך השטר אינו משתנה ויילקח בחשבון בעת סילוקו, המשתקף בתוצאה הכספית;

- הצמיחה בערך לערך נקוב תתבצע בחלקים שווים במרווח הזמן התואם לפדיון השטר (D/t 58-2-K/t 91).

ריבית על זהניתן לצבור נייר מדי חודש. הם אינם מעלים את הערך בספרים של השקעות פיננסיות ולכן באים לידי ביטוי בחשבונות העו ש: D/t 76-K/t 91.

בעת המשיכה, סכום הריבית מתווסף לערך השטר עצמו בהנהלת העסקה: D/t 91-K/t 76.

חשבונאות של חשבונות של צד שלישי שאינם השקעות פיננסיות

שטרות ללא ריבית שנרכשו בערך נקוב או מעליהם אינם עומדים בתנאי התשואה שנקבעו לחשבונאות שלהם כהשקעות פיננסיות. כאשר מתחשבים בשטרי חוב מסיבה זו, הם אינם כפופים לקיבוע על חשבון 58. אך הם נלקחים בחשבון בהסדרים באמצעות חשבון 76 בחשבון.

שיטות חשבונאות של שטרי חוב (התקבלו) וסילוקם יכולים להיות זהים לאלה של הכנסה, אך בנוסף לחשבון 58, יהיה מעורב בעסקה חשבון 76, ואז עלות השטר תהיה מחויב מהאחרון בעת חיוב חשבון 91.

עסקאות אם השטר הוא נייר ערך

הדרישות העיקריות להכרה בשטר חוב כנייר ערך הן כדלקמן:

- התחייבויות בלתי מותנות;

- וודאות - כלומר, חוסר האפשרות של דחיית תשלום או שינוי תנאי תשלום;

- צורה כספית בלבד של התחייבויות;

- אפשרות הקיום רק בצורת נייר.

למעשה, שטר הוא דרך נוספת להסדיר התנחלויות בין יחידים (חברות).

גם שטרות חוב וגם שטרות חליפין יכולים להיותסחורה, כלומר, שהונפקה כדי לאשר את סכום החוב על פי הסכם על התחייבויות הדדיות לרכישה ומכירה של מניות, או פיננסיות, כאשר המסמך עצמו משמש כנושא העסקה. תכונה זו משפיעה באיזה חשבון ישמש לכתיבת חשבונות.

לעתים קרובות חשבון משלו ביחסי רכישה ומכירה הוא בגדר קבלת קבלה (חוב), כפי שהוא מופיע כאשר הקונה אינו יכול לשלם עבור הסחורה בכספים חופשיים, והמוכר מסכים לקבל את החשבון. שטר חוב זה אינו נייר ערך עד שיועבר לצד שלישי. לחשבונאות של שטר חוב, נעשה שימוש בחשבון 60 ונפתח חשבון משנה 60.3 "שטרות שהונפקו" (עם הקונה), ולמוכר יש חשבון משנה 62.3 "שטרות שהתקבלו".

עסקאות עם זה נרשמות משני הצדדים של חשבונות ההתנחלות עבור פריטים. חשבונות ורישומים חשבונאיים משתקפים בטבלה למטה.

| מאפייני הפעולה | Dt | CT |

| שטרות חוב שהונפקו | ||

| חוב במשלוח נרשם | 60.1 | 60.3 |

| יש אבטחת תשלום עתידי | 009 | - |

| במצב שבו עסקינן בשטר נושא ריבית, החוב יגדל בשווי הריבית | 91 | 60.3 |

| חוב שולם | 60.3 | 51 |

| סילוק ומחיקת שטר | 009 | |

| שטרי חוב התקבלו | ||

| חוב עבור סחורות שנשלחו בא לידי ביטוי | 62.3 | 62.1 |

| התקבלה הוכחת תשלום | 008 | |

| ריבית על שטר | 62.3 | 62.1 |

| תשלום עבור סחורה שעברה והתקבלה, מאובטחת בשטר חוב | 51 | 62.3 |

| מחיקת חשבון | 008 |

עסקאות אם השטר הוא התחייבות

התחשבנות בשטר חוב וברישום, בתנאי שמדובר בהתחייבות פיננסית, מרמזת על כך שהם מונפקים על ידי בנקים. שטרות חוב שנרכשו משתקפים בחשבון 58.2 "ניירות ערך חוב".

אם מיזם עם כסף חינם משקיע אותו ברכישת שטרות שהונפקו על ידי בנקים ומסוגלים לייצר הכנסה, אז אנחנו מדברים על השקעות פיננסיות. ניירות ערך כאלה הם מושא למכירה, הם מטופלים בחשבון משנה 58.2 "ניירות ערך חוב". חשבונות ורישומים חשבונאיים משתקפים בטבלה למטה.

| מאפייני הפעולה | Dt | CT |

| נרכששטר חוב | 76 (60) | 51 |

| חשבון מתקבל לחשבונאות | 58.2 | 76 (60) |

| ההבדל בין רכישת שטר לבין הערך הנקוב שלו | 58.2 | 91.1 |

חשבון הכנסה משטרי חוב

חשבונאות הנחה עבור שטרות חוב המוכרים כהשקעות פיננסיות או שווי מזומנים זהה.

כדי לפשט את הכנת הדוחות הכספיים, עדיף להתעניין בהתחשבנות בנפרד מעלות השטר עצמו בחשבון משנה לחשבונות 58 או 76.

כדי לברר את ההנחה, תוכל להחיל אחת מהאפשרויות האפשריות.

1 אפשרות

סכום ההנחה בשטר מופיע באופן שווה לאורך כל התקופה שנותרה עד תום מועד הפירעון של המסמך. במסגרת ההנחה במקרה זה נבין את ההבדל בין הערך הנקוב לסכום הכסף שניתן בקניית נייר. לצורך חישובים, הם לוקחים את כל ההנחה על השטר הזה ומחלקים אותה במספר הימים שנותרו עד לתאריך הצגת המסמך לפדיון.

הנוסחה היא:

הנחה לחודש=הערך הכולל של ההנחה / מספר הימים שנותרו עד לתאריך הצגת המסמך למימושמספר הימים שבבעלות נייר זה.

מספר ימי החזקה לחודש נקבע באופן הבא:

- בחודש קבלת העיתון - מהיום שלאחר האחדכאשר החשבון יתקבל, לפני היום האחרון של החודש;

- בחודש היציאה של החשבון - מהיום הראשון ועד למועד ההחזר או ההעברה;

- בחודשים אחרים - כמספר הימים בלוח השנה שבהם.

כאשר לוקחים בחשבון את ההנחה שנצברה לחודש, אנו מכירים כהכנסה מדי חודש את הרישום ב-D/t 58, חשבון משנה "הנחה / ריבית" ואת ההלוואה בחשבון 91, תת-חשבון "הכנסה אחרת" ".

במאזן יש לציין את שווי החשבון בקבוצת "השקעות פיננסיות" תוך התחשבות בסכום ההנחה המוכר.

לעיתים ההנחה משתקפת לא בחשבון 76, אלא במאזן בשורה 1230, הנוגעת לארגוני חייבים.

אם ניקח את הדוחות הכספיים, אז כאן סכום ההנחה בא לידי ביטוי במונח 2320, המציין את הריבית שתתקבל על ידי החברה.

2 אפשרות

כל סכום ההנחה נלקח כסכום בודד לכל התקופה. לדוגמה, במצב שבו תקופת השטר קטנה או שהסכום עצמו אינו משמעותי.

חשבונאות ריבית

הליך חישוב הריבית על שטר חוב אינו מוסדר בכללי חשבונאות, לכן, בכל חברה, פעולות כאלה נדונות בנפרד במדיניות הפיננסית שלה.

מבחינה כלכלית, שטרות בונוס אינם שונים בהרבה משטרות ניכיון, ולכן נלקחת בחשבון גם גובה הריבית עליהם, כמו במקרה של ריבית, שנדון לעיל.

בונוסים על שטרות חוב מחושבים כאשר מתייחסים לשטרי חוב בשיעור היוון המבוסס על הריבית השנתית, הערך הנקוב ומספר התנאיםבעלות בימים:

סכום ריבית=ערך נקובתעריף / 365מספר הימים המוחזקים.

הרווח על חשבונות נגבה מדי חודש ביום האחרון של החודש על ידי הצבת חשבון חיוב 76 וחשבון אשראי 91.

חשבונאות מס

בעת שימוש בשטרי חוב בהתנחלויות עבור מוצרים שנרכשו, על הנישום לנהל רישומים בנפרד לגבי סכומי מע מ כפופים ואינם ניתנים לניכוי. במקרה זה, אנו מדברים על שטרות חוב לצדדים שלישיים, בשל העובדה שבעת העברת ניירות ערך חוב משלו, המכירה לא מתרחשת.

גלה אם אתה צריך לשלם מע מ, מאפשר לך ללמוד את סעיף 2 של סעיף 146 של קוד המס של הפדרציה הרוסית.

במקרה שעסקה חייבת במע"מ, הליך חישוב ותשלום מס יהיה זהה למכירה רגילה: בסיס מס מע"מ ייקבע כמחיר המוצרים הנמכרים לפי נפחם, מה שקובע את שווי המכירה.

מועד חישוב המע מ נקבע גם באופן כללי - במועד המשלוח או קבלת תשלום מקדמה, וכן בצורת שטר חוב של צד ג' שנרכש בתקופת המס שלפני הרכישה.

לאחר חישוב הנטל "הנוסף", מופקת חשבונית. בהצהרת מע"מ, מכירה של מוצרים שעבורם התקבל שטר חוב כתשלום תבוא לידי ביטוי בדומה למכירה רגילה.

ניתן לוותר על הנהלת חשבונות נפרדת במקרה זה, כאשר הוצאות הארגון, הקשורות לעבודה ללא מע מ, אינן עולות על רף המהותיות של חמשאחוז מסך העלויות שלה.

אם נעשה שימוש מדי פעם בשטרות בהתנחלויות, לא יהיה צורך לשמור רישומים בנפרד על בסיס זה בהתאם לסעיף 4 של סעיף 170 של קוד המס של הפדרציה הרוסית.

אם אתה עדיין צריך לשמור שטרות חליפין חשבונאיים בנפרד, אז אתה יכול לייחד את העלויות הקשורות למחזור שלהם ולהצדיק את הליך החישוב במדיניות החשבונאית לצורכי מיסוי.

עם כל זה, שטר חוב יכול לשלם רק את המחיר של מוצרים או שירותים שנרכשו, לא כולל מע מ.

בנוגע למס הכנסה, נציין כי יש לחשב בנפרד גם את הבסיס לפעולות עם חשבונות.

לעתים קרובות, באמצעות ניירות ערך חוב כאמצעי להסדר, חברות מבצעות עסקאות בערכן הנקוב.

משמעות הדבר היא שכל ההוצאות הנוספות בגין רכישתן ומכירתם הן הפסדים של החברה, שאינם נלקחים בחשבון בעת מיסוי ההכנסה של תקופת הדיווח, אך ניתן להעבירם לאינדיקטורים עתידיים של עבודה דומה.

כתוצאה מכך, בעת ארגון חשבונאות מס נפרדת במדיניות החשבונאית של החברה, יש לשאוף להפחתת סכום העלויות הנוספות הכלולות בצד ההוצאות של בסיס המס המיוחד.

חשבון חשבונות בחשבונאות בעוד שניות

ב-1C (גרסה 3.0), מכירת הסחורה הדרושה מתבצעת באמצעות המסמך "מכירת סחורות ושירותים". סוג הפעולה שהופעל נקרא "מוצרים".

בנוסף, במסמך הנ ל יש לציין את סוג ההסכם, ההרכב והצד שכנגד וכמובן את שם המוצר, כמותו.

היום אין כלים מיוחדים לחשבון חשבונות בעוד 1 שניות.

ניתן כמובן להשלים את כל או חלקם של רישומי החשבונאות והמיסוי הדרושים באופן ידני, אך יחד עם זאת, פעולות אלו לא יבואו לידי ביטוי בפנקסי החשבונאות התפעוליים. הדבר אינו מאפשר שימוש בשירות משתמש מבוסס רישום ויהפוך את זה לבעייתי לקבל את התמונה המלאה של התנחלויות לקוחות. שטר חוב בהנהלת חשבונות ורישומים אליו יכולים לבוא לידי ביטוי גם בתוכנית, אך לא במלואו.

כאחת הדרכים האפשריות לצאת מהמצב, לשקף את מעבר החשבונות דרך פנקסי חשבונות, ניתן להשתמש במסמך "התאמת חוב". תצוגה זו משקפת את החשבונאות של החשבונות שהתקבלו ואת סילוקם.

כדי לעשות זאת, יש לבחור את הפעולה המתאימה למקרה במסמך "התאמת חובות".

כדי לשקף בנפרד את קבלת החשבון או את ההוצאה שלו, עליך לבחור בהליך "מחיקת חובות".

לרישום הכנסה-הוצאות, אפשר לבצע את הפעולה "התנחלויות", ולבטל את הסימון בתיבה "השתמש בחשבון עזר" בכותרת המסמך.

במקרה הראשון, בלשונית המסמך "חשבונות", נבחר חשבון שטר חליפין והניתוחים הדרושים (מסמך אבטחה, צד נגדי - מנפיק נייר הערך), במקרה השני - בלשונית "חשבון עזר". במקרה זה, בשתי האפשרויות, חשבונות של התנחלויות עם צדדים נגדיים (60, 62, 76) נבחרים כחשבונות בטבלת המסמכים.

כל השארעסקאות: סילוקים עם צדדים נגדיים, הכנסות, הוצאות, מע מ על חשבונאות של שטר בהנהלת חשבונות ורישומים אליו נערכים באמצעות מסמכים שתוכננו במיוחד למטרה זו בתצורות טיפוסיות.

מוּמלָץ:

75 - "התנחלויות עם מייסדים". חשבונות בהנהלת חשבונות

חשבון 75 "התנחלויות עם מייסדים" משמש לסיכום נתונים על כל סוגי העסקאות הכספיות שבוצעו עם משתתפי החברה (בעלי מניות של JSC, חברי שותפות כללית, קואופרטיב וכדומה)

חשבונאות מע"מ בהנהלת חשבונות

לחישוב מע"מ בחשבונאות יש מאפיינים משלו. זה האחרון יכול להיבדק בקפידה במיוחד על ידי עובדי שירות המס הפדרלי בעת בדיקת הפעילות של ישויות משפטיות. לפיכך, יש צורך לחשב נכון את המע"מ בארגון

התחשבנות שעות עבודה בהנהלת החשבונות המסכמת. חשבונאות מסוכמת של זמן העבודה של נהגים עם לוח משמרות. שעות נוספות עם חשבונאות מסוכמת של זמן עבודה

קוד העבודה מספק עבודה עם חשבונאות מסוכמת של שעות העבודה. בפועל, לא כל המפעלים משתמשים בהנחה זו. ככלל, זה נובע מקשיים מסוימים בחישוב

סוגי הנהלת חשבונות. סוגי חשבונות הנהלת חשבונות. סוגי מערכות הנהלת חשבונות

חשבונאות היא תהליך הכרחי במונחים של בניית מדיניות ניהול ופיננסית יעילה עבור רוב הארגונים. מהן התכונות שלו?

עסקת חליפין היא עסקת חליפין ישירה. הסכם חליפין. חילופי דברים טבעיים

לעתים קרובות יש חילופי שירותים או סחורות הנמכרים על ידי יחידים וישויות משפטיות ללא השתתפות של כספים. זו עסקת חליפין. עם הופעת טכנולוגיות הרשת וכלי הרכב המודרניים, מערכת כזו הפכה לגלובלית באופייה