2026 מְחַבֵּר: Howard Calhoun | [email protected]. שונה לאחרונה: 2025-01-24 13:16:53

השקעות וכספים במובן כללי נחשבים כאמצעים המשמשים להשגת תוצאה חיובית מסוימת. זה יכול להיות כספי, הגנתי, אינטלקטואלי, חברתי וכן הלאה. פרשנות כזו של מושגים אלו היא מעבר לתחום השיקול הכלכלי. מנקודת מבט זו, השקעות ומימון פועלים ככלי להשגת סכום כסף גדול, יצירת הכנסה או הגדלת הון. ניתן להשתמש בהם גם עבור שניהם.

מהות ההשקעה

ההגדרות לעיל מפרשות מושג זה כאמצעי להגדלת ההון העצמי ושיטה להשגת יעדים לא כלכליים. למשל, המדינה, שמשקיעה כספים מהתקציב בפיתוח האסטרופיזיקה, לא מצפה להרוויח. עם זאת, הזרמת הון לתחום זה מאפשרת עבודת מחקר חשובה. בְּבמובן הצר, השקעה כרוכה בהגדלת ההון המושקע. ההגדרה הכללית ניתנת בחוק הפדרלי. בהתאם להוראותיו, השקעות נחשבות כניירות ערך, מזומן, רכוש אחר, זכויות מקרקעין בעלות ערך. הם מושקעים בפעילויות עסקיות או אחרות כדי לייצר הכנסה או להשיג אפקט מועיל אחר. השקעות הון מטופלות כהשקעות ברכוש קבוע. אלה כוללים, בין היתר, את עלויות ההצטיידות מחדש, הבנייה והבנייה מחדש של מפעלים קיימים, עלויות רכישת ציוד, מכונות, מלאי, כלים וכן פעילויות תכנון והמצאה ועוד. השקעות נחשבות במובן הרחב יותר. מאשר השקעות הון, ובמובן צר יותר מהעלויות. העלויות, למשל, יכולות להיות חד פעמיות ושוטפות. את הראשון ניתן לייחס להשקעות.

תכונות יישום

המערכת הכלכלית המודרנית מספקת סוגים שונים של השקעות. תרומת הכספים מתבצעת בתכניות מסוימות, אשר ביצוען מאפשר להשיג את היעדים שנקבעו. הם מוצגים כמכלול של פעולות ואמצעים שאינם סותרים את נורמות החוק. ההשקעה בפרויקטים מתבצעת על פני תקופה מסוימת. בחוק הפדרלי שהוזכר לעיל, הרעיון של תוכנית מוצג כהצדקה להיתכנות הכלכלית, לעיתוי ולהיקף של השקעות הון. קטגוריה זו של חקיקה כוללת הן תיעוד שפותח בהתאם לתקנים החלים והןמאושר על פי התקנים הקיימים ובאופן שנקבע. פרויקט השקעה הוא, בין היתר, תיאור של אמצעי השקעה מעשיים (תוכנית עסקית). החוק מציג גם מושג נוסף. בפרט קובעות ההוראות הגדרה כזו כ"פרויקט עדיפות". זה נחשב כמערכת של אמצעים עם היקף כולל של השקעות הון העומדות בדרישות שנקבעו ונכלל ברשימה שאושרה על ידי הממשלה.

Subjects

יישום מעשי - תחילת ההשקעה - אינו מתקבל על הדעת ללא יישום של פעילויות בודדות או קולקטיביות מסוימות. נושאים ואובייקטים הם מרכיבים אינטגרליים של עבודה זו. הראשונים כוללים ארגונים ואזרחים המבצעים פעילות תכליתית בתהליך פתרון הבעיות שנקבעו בפרויקטי השקעה. הנושאים הם:

- קבלנים (מבצעים).

- לקוחות.

- משקיעים.

- משתמשי אובייקט.

- חברים אחרים.

חקיקה מספקת הזדמנות לישות אחת לשלב את הפונקציות של שני משתתפי פרויקט או יותר, אלא אם נקבע אחרת בחוזה או הסכם מדינה.

Objects

הם נכסים שונים שנוצרו על ידי ארגונים ומפעלים במגזרים הלא-ייצוריים והתעשייתיים, תעודות, אגרות חוב, מניות וניירות ערך אחרים, מוצרים מדעיים וטכניים, קניין וזכויות אחרות (כולל אינטלקטואליותרכוש), הפקדות במזומן. ניתן גם להבחין בין אובייקטים מצורפים:

- חקירה גיאולוגית.

- חפצי תקשורת ותחבורה.

- בניית דיור.

- מתקנים חקלאיים.

- מבנים של התחום החברתי (מוסדות חינוך, רפואה, תרבות וחינוך) וכו'.

Classification

אסטרטגיות השקעה נוצרות על פי קריטריונים שונים:

- עבור אובייקטים מצורפים.

- תנאי ההשקעה.

- צורת בעלות.

- התמצאות טריטוריאלית.

- מקורות כספים.

- תחומים כלכליים.

- ממוקד בתעשייה.

- הזדמנויות להשתתף בממשל וכן הלאה.

הסיווג של פעילות ההשקעה לפי אובייקטים הוא העיקרי. בהתאם לתכונה זו, השקעות פיננסיות וריאליות מובדלות. האחרונים, בתורם, מחולקים לבלתי מוחשי ומוחשיים, האחרונים - לתיק, ישיר ואחרים.

השקעות ריאליות

קונסטרוקציות, ציוד, מכונות, מבנים וכדומה משמשים אובייקטים להשקעה חומרית. השקעות בלתי מוחשיות מכוונות לרכישת רישיונות, פטנטים, יישום תוכניות להכשרה מתקדמת והסבה מחדש של כוח אדם ותשלום עבור פעילויות מחקר. במסגרת הפרקטיקה הסטטיסטית, השקעות ריאליות נקראות תרומות לנכסים לא פיננסיים. החשבונאות שלהם מתבצעת על פי מתודולוגיית IMF.

השקעות במזומן

השקעות פיננסיות מוצגות כהשקעות באגרות חוב, מניות, תעודות וניירות ערך אחרים, כמו גם חשבונות בנק. כאמור, הם מחולקים לפיקדונות תיקים, ריאליים ואחרים. הראשונים כוללים השקעות במניות JSC לקבלת דיבידנדים וזכויות להשתתף בפעילויות הניהול. הם מבוצעים על ידי ארגונים ויחידים המחזיקים בבעלותם המלאה של המיזם או שולטים ב-10% לפחות מההון או ניירות הערך (המורשה). פורטפוליו מתייחס להשקעות בסוגים שונים של מניות השייכות למנפיקים שונים, כדי להגדיל את הסבירות להרוויח הכנסה. קטגוריה זו כוללת רכישת איגרות חוב, מניות, שטרות וניירות חוב אחרים. חלקם קטן מ-10% בהון המניות (המורשה). השקעות שאינן נכללות בקטגוריות הנ"ל מסומנות כ"אחרות". ביניהם, למשל, הלוואות סחר, הלוואות ממשלתיות ממדינות זרות במסגרת ערבויות ואחרות.

טופס נכס

לפי קריטריון זה, ככלל, השקעות זרות, פרטיות, ממלכתיות ומעורבות מובדלות. עבור משקיעים מתחילים, מפותחים חומרים מתודולוגיים רלוונטיים, המספקים סיווג מורחב. בפרט, בפרקטיקה הסטטיסטית, נרשמות תרומות עירוניות, השתתפות בקואופרטיבים צרכניים, ארגונים דתיים וציבוריים. השקעות מעורבות מסווגות להשקעות מקומיות ורוסיות-חוץ משותפות.

קריטריונים אחרים

תרגול סטטיסטי משתמש בסיווג לפי הוראות שימוש. לדוגמה, השקעות בהון קבוע מחולקות לפי צורות בעלות, מגזרים כלכליים וכו'. בהתאם לתכונה האזורית (טריטוריאלית), יש להבחין בהשקעות מקומיות. עבור נבדקים מתחילים בפעילות המדוברת, הם לרוב משמשים ככלי הפשוט והיעיל ביותר לעשיית רווחים. ההשקעות במשק המקומי מחולקות, בתורן, לפי אזורים. בנוסף, יש גם השקעה חיצונית. עבור משקיעים מתחילים, אפשרות זו יכולה להיות גם דרך מבטיחה מאוד להגדלת הון. בהתאם לתחום הכלכלי, מבחינים בין סוגי פעילות ייצור ובלתי ייצור.

רמת סיכון

יש סיווגים שונים על בסיס זה. ספרי השקעות מבחינים, למשל, בקטגוריות כמו השקעות שמרניות, אגרסיביות ומתונות. הראשונים מאופיינים ברמת סיכון נמוכה ובנזילות גבוהה. הקטגוריה האחרונה מאופיינת בערכים מתונים של הסתברות לאובדן. השקעות אגרסיביות מאופיינות ברווחיות וסיכון גבוהים, נזילות נמוכה. בהתאם לסיווג אחר, ישנן השקעות גבוהות, בינוניות, נמוכות ולא רווחיות.

איך להתחיל להשקיע?

לא תוכל להרוויח כסף מהשקעות בתחום ההשקעות. כדי להרוויח הכנסה, עליך להחזיק בכספים מסוימים. לפני שמתחילים להשקיע, צריך לבדוק את מצב הכספים. במודרניתנאים, יוקר המחיה גדל די מהר, ותשלומי החובה הולכים וגדלים. בהקשר זה, ייתכן שהכספים שתוכננו להיות מושקעים במקום כלשהו לא יספיקו.

עקרונות בסיסיים

לדעת עליהם יש צורך להשקיע נכון. איפה להתחיל? באיזו תוכנית להשקיע? כמה כסף אתה צריך כדי לבצע את ההשקעה הראשונה? עבור משקיעים מתחילים, שאלות אלו הן הרלוונטיות ביותר. כדי לנווט במערכת, עליך להכיר את המונחים הבסיסיים ולהבין אותם נכון. במקרה זה, ההחלטות שהתקבלו יביאו את האפקט הרצוי. יש צורך להבין את ההבדל בין פיקדון, קרנות נאמנות, אג ח, מניות. רצוי ללמוד מספר תיאוריות כלכליות. לדוגמה, כדאי לחקור סוגיות של אופטימיזציה של תיקים, יעילות שוק, גיוון. כל המידע השימושי כלול בספרים על השקעות. פרסומים אלה מסבירים את המונחים הבסיסיים שאתה צריך לדעת, מספקים תוכניות השקעה שונות, דוגמאות. בנוסף, הברוקרים המקומיים הגדולים ביותר מספקים הזדמנות להשתתף בקורסי השקעות מקוונים. גם סמינרים על פעילות זו פופולריים למדי.

Target

כל מדריך להשקעה מכיל פריט זה. לפני השקעה, עליך לקבוע את מטרת הפעולה הזו. באופן כללי, כל המשקיעים מחפשים הכנסה. עם זאת, הרווח המתקבל ישמש בדרכים שונות. מטרת ההשקעה תהיה תלויה בגיל, השקפה, תוכניות לחיים, ניסיון בעבודה,פרטים על פעילות מקצועית ונסיבות אחרות.

קביעת סיכון מקובל

מייד לפני ביצוע השקעה, יש לקבוע מהי רמת ההסתברות להפסד הנבדק יכול לקבל. במקרה זה, זה יהיה תלוי יותר בגיל. ככלל, צעירים מוכנים לקחת סיכונים, להשקיע, להפסיד, להשקיע שוב. הדור המבוגר, להיפך, שואף להכנסה יציבה. פרויקטי השקעה קיימים כרוכים ברמות סיכון שונות. מבין אלה, אתה יכול לבחור את המתאים ביותר.

סגנון משלו

הוא נבחר לפי היחס לסיכון. משקיעים יכולים להיות שמרניים או אגרסיביים. במקרה הראשון, כ-70-75% מהחסכונות נשמרים על ידי משקיעים בנכסים בעלי סיכון נמוך (אג ח ממשלתיות, למשל). המשקיעים האגרסיביים ביותר משקיעים בדרך כלל 80-100% מההון שלהם במניות.

ערך הפקדה

ככל שהתשלום עבור רכישת נכסים גבוה יותר, כך תוכל לקבל פחות הכנסה מההשקעה. ככלל, השיטה הפסיבית מניחה את העלויות הנמוכות ביותר, והמסחר - המקסימום. בבורסה מנוכה עמלה על עסקאות. מתווכים מקבלים את זה. משקיעים מתחילים כנראה יהיו חכמים לפנות לסוכנים זולים יותר או לתעריפים נמוכים. אבל במקרה זה, השירות צפוי להיות מוגבל. במקרה זה, לביצוע כל פעולה לא סטנדרטית, יידרש תשלום נוסף. אם ההשקעה מתבצעת בקרנות נאמנות, מומחים ממליצים ללמוד היטב את הסעיפיםחוזים הנוגעים לתגיות והנחות, כמו גם עמלות עבור השקעה מוצלחת.

סוכן חיפוש

שלב זה נחשב לחשוב ביותר עבור משקיע מתחיל. בעת בחירת חברת ניהול או מתווך, עליך לשים לב ל:

- מוניטין.

- התקדמות לאורך תקופה ממושכת.

- התכתבות של תוכניות תעריף לסגנון ההשקעה שנבחר.

מומלץ לצפות בדירוגים של חברות ברוקראז', לקרוא ביקורות, להתייעץ עם מומחים.

בחר אובייקט מצורף

מומחים ממליצים לחלק את ההון הזמין לשלושה חלקים:

- עבור איגרות חוב.

- למניות.

- יתרה במזומן.

יש לפצל את הכספים שיושקעו במניות ובאג ח למספר חלקים נוספים. ניתן להשקיע אותם בניירות ערך שונים. ייתכן שיידרש מזומן כדי לשלם למתווך ולבצע כל רכישה בתקופות הקרובות. גודל המניות אליהן יחולקו הכספים תלוי בסגנון ההשקעה. באופן דומה, אתה יכול לפצל את ההון להשקעה בקרנות נאמנות, פיקדונות.

שליטה ברגשות

לעתים קרובות, יצירת הכנסה מוגבלת על ידי פחד או חמדנות. כל תיק השקעות נתון לתנודות בטווח הקצר. במקרים מסוימים, הם יכולים להיות בולטים למדי. במקרים כאלה, אתה לא צריך להיכנס לפאניקה או לשמוח מדי על הצלחה פתאומית. אם מתחילה להביא תחושת חרדה עבור הכספים האישייםאי נוחות, רצוי לשנות אותו כך שיתאים יותר לסגנון ולמטרות ההשקעה.

סקירת הון

בשלבים הראשונים של ההשקעה, הנבדקים רוכשים אג ח, מניות או מניות לפי תוכנית מסוימת, תוך חלוקת הסיכונים הסבירים והרווח הצפוי. עם זאת, עם הזמן, עשוי להתברר כי ערך חלק אחד מהנכסים עלה בחדות, בעוד החלק השני ירד. מצב זה ישנה את יחס ניירות הערך שנכללו בתחילה בתיק. וזה, בתורו, מפר את התוכניות של המשקיע. במקרים כאלה, התיק מאוזן מחדש. הליך זה מורכב ממכירת חלק מנכסים שעלו במחיר וקניית חלק מנכסים שירדו במחיר.

מוּמלָץ:

בריתות אסטרטגיות הן הסכם בין שתי חברות עצמאיות או יותר לשתף פעולה כדי להשיג מטרות מסחריות מסוימות. טפסים ודוגמאות של בריתות אסטרטגיות בינלאומיות

בריתות אסטרטגיות הן הסכם בין שני צדדים או יותר להשגת קבוצה של יעדים מוסכמים תוך שמירה על עצמאות הארגונים. הם נוטים ליפול משותפויות משפטיות וחברות. חברות יוצרות ברית כאשר כל אחת מהן מחזיקה בנכס עסקי אחד או יותר ויכולה לחלוק ניסיון עסקי זו עם זו

הערכת פרויקטי השקעה. הערכת סיכונים של פרויקט השקעה. קריטריונים להערכת פרויקטי השקעה

משקיע, לפני שהוא מחליט להשקיע בפיתוח עסקי, ככלל, בוחן תחילה את הפרויקט עבור לקוחות פוטנציאליים. על סמך אילו קריטריונים?

שוק המניות למתחילים: קונספט, הגדרה, קורסים מיוחדים, הוראות מסחר וכללים למתחילים

שוק המניות הוא הזדמנות להרוויח כסף מבלי לעזוב את הבית הן על בסיס קבוע והן להשתמש בו כמשרה חלקית. עם זאת, מה זה, מה ההבדל מהמטבע ומה צריך לדעת סוחר מתחיל בבורסה?

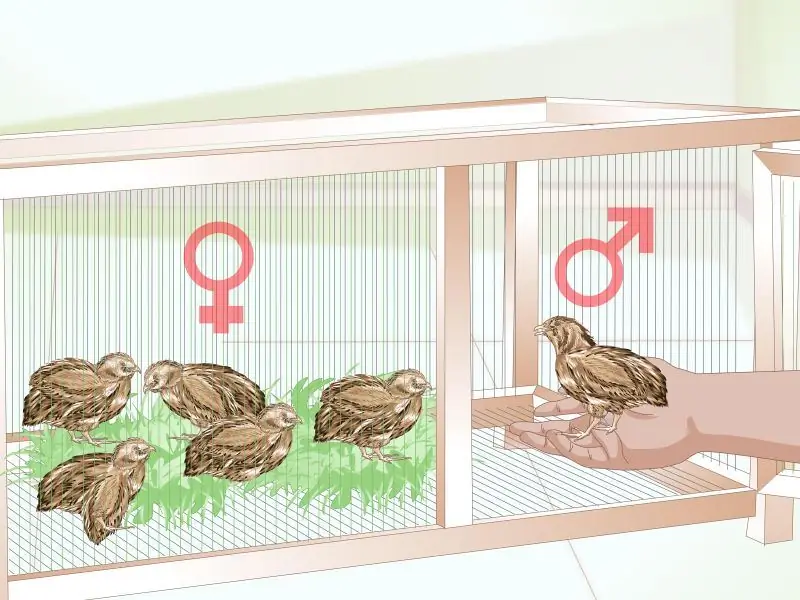

איך לגדל שליו בבית מאפס: הנחיות מפורטות וטיפים למתחילים

שליו הם מקור מצוין לביצים תזונתיות ולבשר טעים. הגודל הקטן של הציפורים יכול להפחיד מגדלים רבים, אבל חקלאי עופות מנוסים יודעים שהציפורים הללו מרוויחות טוב מאוד. החלטתם להתחיל לגדל שליו בבית, אבל לא יודעים איך לטפל נכון בציפורים הקטנות האלה? במאמר שלנו תמצאו הוראות מפורטות לחקלאים מתחילים, כמו גם הרבה מידע שימושי אחר לגבי גידול שליו

אסטרטגיות האופציות הבינאריות הטובות ביותר: אסטרטגיות יעילות, סודות וטיפים

כדי להרוויח כסף בשוק הפיננסי, כל מתחיל חייב ללמוד את הכללים והדפוסים שלו. יש להקדיש תשומת לב מיוחדת לניתוח של חיזוי ציטוטים. הכניסה הנכונה לשוק, פתיחת העסקאות והכנסות הסוחר יהיו תלויות בניתוח מדויק ונכון. בנוסף, הרווח בעסקאות תלוי תמיד ביעילות אסטרטגיית המסחר