2026 מְחַבֵּר: Howard Calhoun | calhoun@techconfronts.com. שונה לאחרונה: 2025-01-24 13:16:43

אף אחד לא ידאג לפנסיה טוב יותר מהאדם עצמו. לרוב, הביטוח הלאומי אפילו לא מאפשר לשרוד מחודש לחודש. לכן, הכרחי לחשוב על העתיד עכשיו, וזה לא כל כך פשוט. השאלה איך לחסוך לפנסיה בעצמך נשאלת על ידי אנשים רבים.

למה עלי לעשות זאת בעצמי?

למעשה, הסכומים שכולם משלמים מדי חודש עבור ביטוח לאומי מהמשכורת אינם פרמיות ביטוח. מדובר במס גדול שמממן את הפנסיה של הגמלאים הנוכחיים. לפיכך, אף אחד מהכספים שמנוכים משכר הביטוח הלאומי אינו מופנה לקצבה עתידית של אדם ספציפי.

כנראה שכולם יודעים שחלק מהכסף שלו הולך לקרן הפנסיה של הפדרציה הרוסית, שהכספים שלה היום מועברים בעיקר לקרנות מחוץ לתקציב. לטענת חלקם, לפוליטיקאים יש עין על יתרת החיסכון שנצבר בקרנות, כך שניתן לצפות שאדם לא יקבל אגורה מהתרומות שלו.

יש פחות ופחות אנשים שעובדים בעסקים פרטיים, כך שפחות אנשים משלמים דמי ביטוח לאומי. מגמה זו מובילה לכך שהפירמידה הפיננסית הקלאסית הנקראת הפרשות לפנסיה תקרוס במוקדם או במאוחר. זה יקרה כאשר פוליטיקאים יכריזו סוף סוף על חדלות פירעון. כמובן, לא ייראה שהנשיא ייצא ויגיד שה-PF פושט רגל. לא, לא ולא. הוא ייצא ויגיד שהיום פנסיה הוגנת לכולם היא 1,000 רובל (חוץ מפוליטיקאים, פקידים וקבוצות משפיעות אחרות).

בעוד שפוליטיקאים מנסים להאריך את ייסורי ההפרשה לפנסיה על ידי הכנסת חידושים והעלאת מסים, כולל תרומות למינהל הביטוח הלאומי, באמצעות דיכוי מלאכותי של השכר הממוצע בפדרציה הרוסית ואינפלציה נסתרת. מסיבות אלו חשוב לשאול את השאלה כיצד לחסוך לפנסיה בעצמך.

כמה אתה צריך לחסוך כדי לקבל פנסיה ראויה?

חסוך בעצמך זו משימה לא פשוטה בכלל. רוב האנשים לא יודעים איך לחסוך, וגם מי שכן יכול לחסוך מעט מדי. חיסכון למרות מיסים גבוהים, מחירים שאינם פרופורציונליים לרווחים, קשה. העובדה שהמחירים עולים אינה מפתיעה - המיסוי עדיין גבוה, למשל, המיסים על ליטר בנזין הם יותר מ-53% (מע מ, היטלי דלק, בלו). המצב מעט טוב יותר עבור מוצרים ושירותים אחרים.

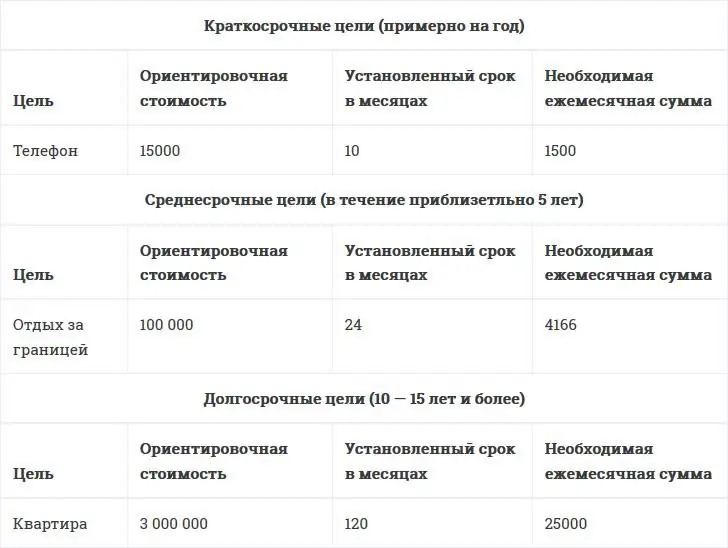

לפני שאתה חוסך לפנסיה ברוסיה, עליך להחליט כמה אתה צריך לחסוך באופן קבוע ממשכורת.

אם תפריש 10% מהשכר שלך, ותחסוך כסף על פיקדונות בנקאיים וחשבונות חיסכון, התמונה הזו תצא. במשך 35 שנות חיים במשטר זה, החיסכון יהיה 2.5% בשנה. שיעור האינפלציה במהלך תקופה זו יהיה 2%.

כפי שמראה התרשים, לאחר שפרש בגיל 65, אדם כזה יחיה עני פי 5 ממה שהוא רצה. זה אומר שהוא יחיה בעוני מוחלט, כי הכמות שקיבל בקושי מספיקה לו לאכול. כדי לחיות את הפנסיה שלך כמו שאתה רוצה, תצטרך לחסוך 50-55%, וזה לא ריאלי עם המיסוי הנוכחי.

הישועה היחידה לאדם כזה היא לעבוד עד גיל מבוגר, לפחות 2-3 ימים בשבוע, שיש לזה יתרונות. מחקרים מדעיים מראים שאנשים שעובדים לאחר שהגיעו לגיל פרישה נוטים פחות לפתח דמנציה ומחלת אלצהיימר, ובריאותם הנפשית טובה יותר מבחינה סטטיסטית עקב התרועעות עם אנשים אחרים.

הרוסי בעל התושייה תמיד מעלה משהו. הוא יכול, למשל, בסופו של דבר להגר לצרפת או לגרמניה, שם ההטבות הסוציאליות יהיו גבוהות פי 3-4 מאשר ברוסיה.

כדי להבין כמה אתה צריך לחסוך לפנסיה, שקול את הדוגמה של אדם אחר, אבל עם גישה אחרת לגמרי לחיים ולעבודה. הוא עומד לחסוך 10% מהמשכורת שלו לפנסיה.

סבו וסבתו חיו הרבה זמן, עד גיל 80-90, והוא צופה שהוא יחיה 95 שנים, במיוחד אם ידאגו לואת עצמך והשקיע בבריאות שלך. מדובר באדם שאפתן וחרוץ ולכן ניתן להניח ששכרו יגדל ב-3% בשנה, אם כי זו הנחה מאוד אופטימית. הוא דואג לחסכונות שלו - הוא משתמש תמיד בפיקדונות הבנקאיים הטובים ביותר, ומשקיע חלק מכספו. ניתן לשער שהוא יוכל להגדיל את החיסכון שלו ב-3% בשנה. שיעור האינפלציה בתקופת המשק יעמוד על 2%. לעת זקנה הוא יכול למכור את דירתו. במקום זאת, הוא יקנה דיור קטן ב-35% בשטח.

כדי לחיות טוב בפנסיה כמו שהוא רוצה, הוא יצטרך לחסוך 35% ממשכורתו לאורך חייו. הוא מתחתן ויחשוב על ילד, שיהווה עבורו תמיכה רוחנית וכלכלית גדולה בפנסיה. אדם כזה, כפי שאתה יכול לדמיין, יהיה נחמד לחיות בפנסיה ובעיקר לא לדאוג. האופי שלו מעיד שיש לו סיכוי להצלחה גדולה בקריירה שלו, וכתוצאה מכך, יותר רווחים מאשר כיום. הוא ישאל את עצמו עם הזמן איך לחסוך לפנסיה.

איך לעכב

קודם כל, אתה צריך לשטוף את הפנים שלך במים קרים ולענות לעצמך באיזו רמה אתה רוצה לחיות בפנסיה. לאחר מכן כדאי לחשב כמה הון צריך להחזיק בבגרות כדי לחיות בנוחות בפנסיה. המרכיב האחרון הוא החישוב של כמה אתה צריך לחסוך כל הזמן כדי לספק סכום מספיק.

באופן קבוע ובטוח

מי שתוהה כמה כסף לחסוך לפנסיה צריך להתחיל לחסוך באופן קבוע ובטוח בעזרת הטובים ביותרפיקדונות בנקים וחשבונות חיסכון. אם אדם אינו יוזם, השקעות מסוכנות יותר עבורו. זה אופטימלי שהם לא יעלו על 20% מההון הצבור שלך. במקרה זה, ייקח 25 שנים לחיות במצב זה.

צור נכסים בעלי ערך גבוה

אם אחד הוא יזמי, הדרך הטובה ביותר לפרוש היא לבנות נכסים בעלי ערך גבוה, כמו חברה שניתן לפדות חלקית או לקבל הכנסה פסיבית בפרישה מדיבידנדים בזמן הדירקטוריון.

אם לאדם יש כישרון ותשוקה גדולים, למשל, הוא שר ומלחין היטב, אתה יכול להבטיח הכנסה פסיבית. זו התשובה המושלמת לשאלה איך לחסוך לפנסיה. הכנסה פסיבית יכולה להיות פטנטים או מכירה חד פעמית של התגליות שלך.

לעולם אל תשקיע במשהו שאתה לא מבין

עדיף להימנע מהשקעה בנכסים אלא אם כן ברור איך להעריך את הסיכונים ובמה תלוי הרווח. כמובן, ידוע שרבים משקיעים בנכסים מסוכנים מבחינה תיאורטית, כמו מניות אמריקאיות או גרמניות. חברות חדשניות אמריקאיות ירוויחו רווחים גדולים ברחבי העולם בעשורים הבאים, אז כדאי לנצל את המומנטום של צמיחת הערך שלהן.

שלם מסים נמוכים

אם אפשר לשלם פחות מסים באופן חוקי, הכרחי לעשות כל מה שאפשר כדי שזה יהיה כך. כסף מפוליטיקאים ופקידים לא יוחזר לעולם. הם לא ילכו לפנסיה של אדם ספציפי, אלא לגמלאים הנוכחיים.

אל תפחד מסיכון כשאתה צעיר

אם אדם צעיר, שאפתן וחרוצה בטירוף, אל תפחד מסיכון. הרוב המכריע של האנשים שמרוויחים הכנסה גבוהה הם חכמים ויוזמים. אולי אפילו תוכל לבנות עסק משלך, ולהפיק הכנסה מוחשית. אולי קריירת ספורט היא משהו שבו אדם ישיג הצלחה גדולה. זו תשובה נוספת לשאלה איך לחסוך לפנסיה.

עבוד כמה שיותר זמן

יש צורך לעבוד עד גיל מבוגר, לאו דווקא במשרה מלאה. העבודה מנוגדת להתפתחות דמנציה, שהוכחה מדעית. פרישה בגיל 60-65 היא התאבדות מוחית.

תשמור על הגוף שלך

מי שחושב כמה כסף צריך לחסוך לפנסיה צריך לחשוב על הצד הזה של הנושא. כמויות גדולות בעתיד עשויות להסיר בעיות בריאותיות. שמרו על עצמכם על ידי אכילה בריאה ופעילות גופנית סדירה. עדיף להקים משפחה, כי זו תהיה תמיכה נהדרת בגיל מבוגר.

מה צריכה להיות תוכנית פרישה טובה?

אבטחת החיסכון הפנסיוני במקום הראשון. כמה שנים של חיסכון היא תקופה מאוד ארוכה שבה יכולים לקרות הרבה דברים טובים ורעים לא רק בחייו של אדם מסוים, אלא גם במצב בשווקים הפיננסיים, מה שבוודאי ישפיע על מצב הפיננסים. מוסד שנבחר על ידי האדם. ולמי שתהה כמה נקודות לצבור לפנסיה, כדאי לזכור את הנקודה הזו.

מסיבה זו, בהתוכנית זקוקה לגמישות. ראשית, זה צריך להיות במונחים של הצבת פיקדונות. מומחים ממליצים להפריש לפחות 10% מההכנסה נטו שלך. גובה החיסכון ישתנה במהלך תקופת החיסכון. יש צורך להיות מסוגל לשנות באופן חופשי את הסכומים המתקבלים בחשבונות של מי שחושב כיצד לחסוך לפנסיה. כדאי להיערך מראש למצב בו לא ניתן יהיה לחסוך את הסכום הנדרש.

שנית, התוכנית חייבת לקחת בחשבון את המצב המאוד תנודתי בשווקים הפיננסיים. ישנן תקופות שבהן אדם משיג תוצאות בשווקי המניות, ובתקופות אחרות התשואות הגבוהות ביותר אינן מספיקות. גם התקופה שנותרה עד הפרישה תשתנה. זה גם משפיע על אופן החיסכון. גורם זה צריך להילקח בחשבון גם בתוכנית הפנסיה.

שיטות החיסכון המומלצות

מה צריכה להיות הדרך האידיאלית לחסוך כסף? התשואה על פיקדונות הבנקים עולה רק לעתים רחוקות על שיעור האינפלציה, והתשואה על התוכנית נדרשת ברמת הצמיחה הממוצעת בשכר, שהיא אחוזים בודדים מעל שיעור האינפלציה. האפשרות להשיג תשואה כזו על פיקדון בנקאי היא נמוכה מאוד.

בדרך כלל, חוזה נכרת עם בנק על סכומים שנבחרו באופן שרירותי, אך הבנק יציע גמישות מינימלית בכל הנוגע לאופן כריתת החוזה. זה יהיה הסכם ריבית קבועה, שמועיל יותר אם האינפלציה יורדת, או הסכם ריבית משתנה, שמתאים יותר לתרחיש אינפלציה עולה.

הסכם הפקדהמסתיים לתקופה מוגדרת. הפרת החוזה מבעוד מועד, אדם מאבד עניין. אם תחסוך כסף בהפקדות בנקאיות מדי חודש, זו לא תהיה צורת חיסכון נוחה במיוחד לפנסיה.

יש לשקול את התשובה הבאה לשאלה כמה לחסוך לפנסיה במונחים של שימוש בקרנות השקעה פתוחות. מדובר בחברות נפרדות שהמשתתפים בהן אינם נושאים בסיכון לפשיטת רגל, אך האדם נושא בסיכונים מסוימים בעלי אופי השקעה.

תשואות קרנות מניות לטווח ארוך עשויות לעלות על הצמיחה בשכר.

כ-8% מהרוסים משקיעים בשוק הנדל"ן. למרות העובדה שפרויקטי בנייה נחשבים לענף בטוח מאוד להשקעה, כאן הסיכונים קשורים בעיקר ליזם. אדם עלול לחשוש שהיזם לא יקיים את החוזה והמשקיע יקנה למשל נדל"ן ממושכן. תשואות לטווח ארוך על השקעות נדל"ן יכולות להיות גבוהות, אפילו מעל שיעורי הגידול בשכר. יש מבחר רחב יחסית בהצמדות לאובייקטים. תקופת המכירה עשויה להימשך מספר חודשים. בשל העלות הגבוהה מאוד של נדל"ן, תוכנית מסוג זה מתאימה רק לאנשים פרטיים שכבר צברו הון גדול מספיק כדי לממן פנסיה.

הניתוח לעיל של צורות החיסכון הפופולריות ביותר מצביע בבירור על כך שקרן השקעות תהיה הצורה הטובה ביותר.

התנאים של תוכנית הפנסיה הפרטית שלנו צריכים להיות כאלההוסדר לאפשר מעקב רציף אחר התוצאה, והייתה גם אפשרות לסרב לשירותי החברה באפס הפסדים אם יתברר שהתוכנית שגובשה על ידי החברה אינה עומדת בציפיות.

ייתכנו מצבים שונים מאוד בחיים, קיים סיכון למשבר פיננסי גדול. תוכנית פנסיה פרטית צריכה להיבדק גם על דרכים להתמודד עם רגעי חיים קשים כאלה. במצב כזה אסור לאדם לשאת בהוצאות כלשהן לטובת המוסד הפיננסי שבו הפקיד את הכסף.

איך לגלות

למרות כל חוסר האמינות של הדרכים המסורתיות לחסוך כסף לגיל מבוגר, אנשים רבים תוהים כיצד לצבור נקודות לפרישה. החלק הממומן נוצר ברגע בו אדם מקבל SNILS. 6% תמיד מועברים ממשכורת של רוסי לחשבון PF. באותו רגע הוא יכול להעביר חלק ממנו לחשבון האישי שלו. החיסכון נצבר בחשבון, ולאחר שהם מתחילים לשלם בצורת פנסיה. מי שתהה כיצד לברר כמה צבר פנסיה צריך לפנות לקרן הפנסיה. לפי השיטה החדשה, אדם צובר נקודות לפנסיה. ואם תהה כיצד לברר את הפנסיה הצבורה, הוא יכול לפנות לאתר PFR. אתה יכול למשוך כסף מחשבון זה רק לאחר הגעה לגיל מסוים. ומי ששואל את השאלה איך למשוך את הפנסיה הצבורה צריך לדעת זאת. אין דרכים לפדות את הסכומים שנצברו לפני המועד. וזה חל גם על קרנות פנסיה ציבוריות וגם פרטיות במידה שווה לחלוטין.

הגישה הסטנדרטית היא צבירת סכומים גדולים כדי להבשילגיל, ולאחר מכן לרכוש פנסיה מחברת ביטוח. לדוגמה, אם לאדם יש את הבית שלו, אתה יכול למכור אותו. חצי ילכו לדיור חדש, והחלק השני - לפרוש. יש אפשרות להשכיר את הנכס. האפשרות הבאה היא להשקיע בהדרגה כדי ליצור פנסיה בעתיד.

מוּמלָץ:

איך לסרב לנסיעות עסקים: תנאי נסיעת עסקים, תשלום, שיטות משפטיות וסיבות לסירוב, עצות והמלצות מעורכי דין

בעת הקצאת נסיעות עסקים, על המעסיק לציית למסגרת החוקית, וליצור תנאים נוחים לנסיעות העובדים. על העובד, בתורו, להבין כי ערמומיות והונאה הם עונשין, ועדיף לבצע את תפקידו המקצועי בתום לב. חשוב להבין שאם עובד מסרב לחתום על הודעת הקצאה בנסיעת עסקים, הרי שזו תהיה הפרת משמעת

איך לחסוך כסף עם משכורת קטנה? איך לשמור נכון?

בנוסף להוצאות החודשיות על חשבונות חשמל, מצרכים והוצאות אחרות, אני רוצה לחסוך כסף לחופשה המיוחלת, קניית נדל"ן או חינוך ילדים. למרבה הצער, לא כולם מצליחים, וחלקם כל כך אובססיביים לחיסכון שהם חוצים את הגבול בדרך לקמצנות מוחלטת. אז איך לחסוך כסף עם משכורת קטנה, תוך כדי לא לפגוע בדברים הקטנים?

מהם היתרונות של גיוס פנימי? שיטות בחירה, שיטות והמלצות לניהול כוח אדם

מהו גיוס פנימי? מהם היתרונות העיקריים של מקורות גיוס פנימיים, מה הם ומה כוללת טכנולוגיית המיון הפנימי - תוכלו לגלות בקריאת מאמר זה

איך לבדוק את המפתח: שיטות והמלצות

כאשר רוכשים דיור בשלב הבנייה, צריך לוודא את אמינות היזם פי אלף. כיצד לבדוק את החברה ולהבין האם ניתן לסמוך עליה? למד כיצד לבדוק את המפתח, לאיזה מידע ומסמכים אתה צריך לשים לב היטב, מתוך המאמר

איך להחליף דולרים לרובל ב-Sberbank - שיטות, קורס והמלצות

הליך ההמרה עצמו פשוט, אך שאלות רבות עולות לפניו. כדי להחליף דולרים לרובל ב-Sberbank ברווחיות ובבטחה, אתה צריך לדעת על כמה מהניואנסים של עסקת מטבע חוץ. המאמר שלנו יענה על מספר שאלות טיפוסיות שעולות בעת ההמרה